Theo bà Nguyễn Thuỳ Dương, chủ tịch công ty tư vấn E&Y, chuyển đổi số ở bất kỳ đâu trên thế giới cũng phải trải qua 3 giai đoạn gồm: (1) tối ưu hóa về số đối với mảng dịch vụ ngân hàng truyền thống; (2) tạo nền tảng số trong một ngân hàng; và (3) một ngân hàng số mới toàn diện. Tuy nhiên ở Việt Nam hiện nay, chuyển đổi số phổ biến mới ở giai đoạn 1 hoặc giai đoạn 2, chỉ rất ít các ngân hàng đạt được giai đoạn 3.

Những ngân hàng có tầm nhìn xa cũng như đầu tư sớm về nguồn lực và tài chính đã gặt hái được nhiều "trái ngọt", góp phần đắc lực vào kết quả kinh doanh. Đặc biệt năm 2021 và giai đoạn đầu 2022, Covid-19 hoành hành và tàn phá hầu hết các lĩnh vực của nền kinh tế, nhưng với ngành ngân hàng, nhất là những ngân hàng mạnh về số hoá, lại lội ngược dòng khi lợi nhuận vẫn tăng trưởng tích cực. Mạnh dạn đầu tư từ sớm cho công nghệ, thay đổi tư duy, chiến lược đến điều hành đã thực sự tạo được những cú hích tăng trưởng ngoạn mục trên thị trường.

Trái ngọt do chuyển đổi số mang lại không chỉ thể hiện ở tỷ lệ vốn rẻ (CASA – tiền gửi không kỳ hạn) gia tăng mạnh mẽ, mà còn giúp ngân hàng bắt kịp nhanh với xu hướng công nghệ đang chuyển mình vũ bão và nâng cao trải nghiệm khách hàng, qua đó hút thêm khách hàng mới và giữ chân bền vững hơn các khách hàng hiện hữu. Với những khách hàng của kỷ nguyên số, họ còn dành sự quan tâm đặc biệt hơn tới những sản phẩm và dịch vụ ngân hàng số mới mẻ, hiện đại, phù hợp với phong cách cuộc sống. Ngân hàng nào đáp ứng được yêu cầu này, chắc chắn chiếm được lợi thế trong cuộc đua thị phần khách hàng.

Điển hình cho chuyển đổi số của ngành ngân hàng Việt Nam, sẽ là thiếu sót nếu không nhắc đến TPBank. Không chỉ sớm khởi tạo chiến lược số xuyên suốt nhiều năm đổi mới, đầu tư lớn cho nền tảng và nhân lực, ngân hàng còn "công phá" thị trường bằng hàng loạt sản phẩm dịch vụ số xuất sắc. Những giá trị số không chỉ giúp TPBank lượng khách hàng mỗi năm tăng trưởng hơn 25% (hơn 5 triệu khách hàng vào cuối năm 2021) mà vươn lên top đầu hệ thống về hiệu quả hoạt động với ROE (tỷ suất sinh lời trên vốn) đạt tới hơn 22,6%.

Vào cuối những năm 90 của thế kỷ trước, việc đến giao dịch ngân hàng là điều xa xỉ, hệ thống chỉ có số ít các nhà băng với lượng chi nhánh nhỏ và phục vụ số ít khách hàng. Nhưng chỉ khoảng chục năm sau đó, khách hàng đã có thể tự do lựa chọn ngân hàng để giao dịch, thoải mái lựa chọn loại dịch vụ mình muốn.

Ở thì hiện tại, không khó để khách hàng có thể thực hiện mọi giao dịch từ gửi tiền, thanh toán tiền điện, nước, học phí, viện phí, mở tài khoản, mở thẻ…hoàn toàn online. Thậm chí khách hàng có thể thực hiện giao dịch ngân hàng mà không cần phải mang theo giấy tờ tùy thân, thẻ ngân hàng…

Công nghệ phát triển và hệ sinh thái số toàn diện cho phép các ngân hàng Số hàng đầu trên thế giới thực hiện dịch chuyển mô hình ngân hàng số hiện tại sang "Lifestyle Banking" hay ngân hàng theo phong cách sống. Họ biến dịch vụ ngân hàng trở thành một thói quen, định hình ngân hàng tựa như một phong cách sống mới cho lớp khách hàng của kỷ nguyên số. Ở đó ngân hàng số chuyên biệt có khả năng lắng nghe, thấu hiểu, phân tích thói quen khách hàng để từ đó mang tới hệ sinh thái dịch vụ, sản phẩm ngân hàng hiện diện trong từng khoảnh khắc sống của mỗi người mà còn có khả năng cá tính hóa, tạo bản sắc riêng cho từng nhóm khách hàng, cho từng cộng đồng… ngay từ những điểm chạm tương tác đầu tiên.

Ngân hàng Tomorrow (Đức) nhắm mục tiêu đến những người ủng hộ môi trường đã triển khai thẻ tín dụng bằng gỗ; Step – một ngân hàng dành cho thiếu niên đã thu hút siêu sao TikTok Charli D’Amelio trở thành nhà đầu tư của mình, hay Stir – một ngân hàng được xây dựng có chủ đích dành cho những người sáng tạo…

Tại Việt Nam, đâu đó trên thị trường cũng bắt gặp các ngân hàng đã bắt đầu phân chia khách hàng ra từng nhóm để phục vụ trên nền tảng số hoặc định hình phong cách sống của một vài nhóm khách hàng để thiết kế một vài sản phẩm dịch vụ phù hợp. Tuy nhiên những "Lifestyle Banking" đó còn chưa thực sự rõ nét hoặc mới chỉ phục vụ được số lượng khách hàng rất rất nhỏ. Duy chỉ có TPBank đang cho thấy tham vọng đi đầu với sự chuẩn bị kỹ lưỡng từ lâu cho các hoạt động thay đổi trải nghiệm khách hàng thông qua chuyển đổi số và đổi mới số. Thấu hiểu khách hàng để định hình lại hành trình trải nghiệm trên nền tảng thiết kế UX/UI, nhằm tạo dấu ấn và nâng cao sự hài lòng của khách hàng bằng công nghệ cao, bằng ứng dụng siêu cá nhân hóa các nhu cầu, dần tiến tới hiện thực hoá việc tạo dựng phong cách sử dụng ngân hàng cho từng phân khúc.

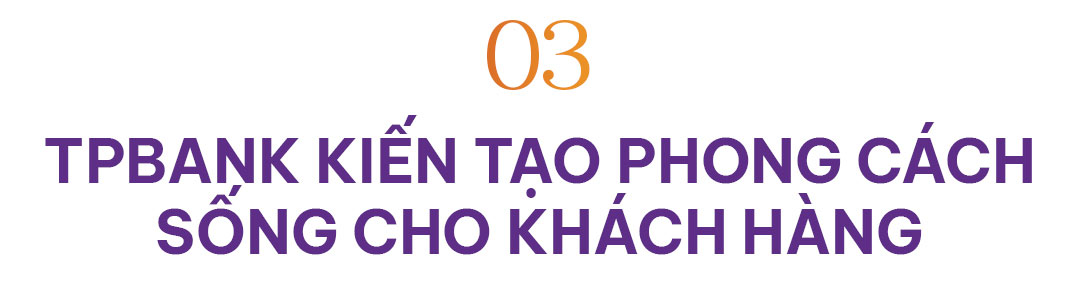

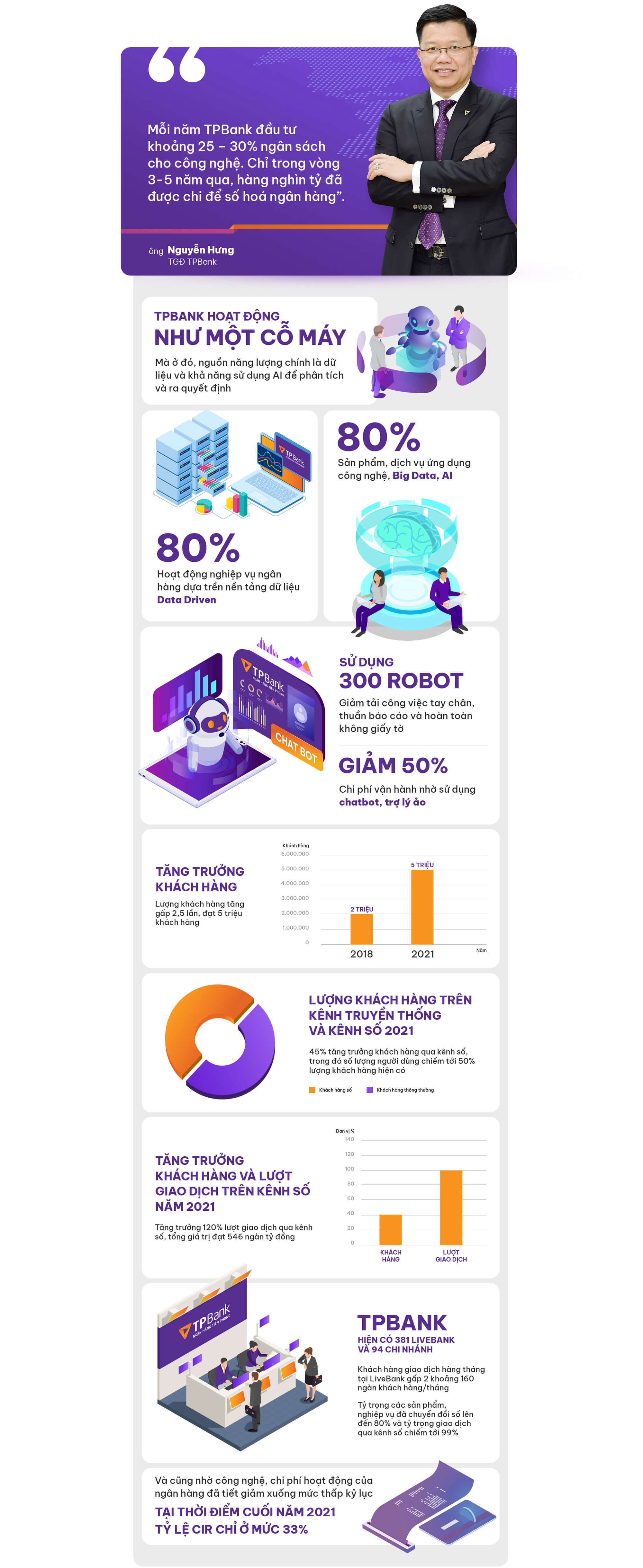

Ông Nguyễn Hưng, Tổng giám đốc TPBank cho biết, mỗi năm nhà băng này đầu tư khoảng 25% – 30% ngân sách cho công nghệ. Chỉ trong vòng 3-5 năm qua, hàng nghìn tỷ đã được chi để số hoá ngân hàng. "Đây là con số quá lớn nếu chỉ nhằm mục đích truyền thông, quảng bá hình ảnh. Trên thực tế, chúng tôi chỉ đầu tư với mục đích phục vụ khách hàng của mình một cách tốt nhất" – ông Hưng nói. Nhờ đầu tư cho công nghệ một cách có chọn lọc song song với sự chuyển đổi về tư duy, TPBank đã thành công khi tạo ra những cú đột phá chưa từng có về trải nghiệm khách hàng.

Hệ sinh thái số "360 độ" của TPBank đang đi đầu thị trường về giải pháp công nghệ. Ở đó các giải pháp tài chính được "may đo" theo chính thói quen, nhu cầu của từng cá nhân người dùng, định hình "Banking as a lifestyle" hay tạo phong cách sống bằng dịch vụ ngân hàng.

Khách hàng TPBank không chỉ dễ dàng thanh toán không tiền mặt hay thông qua app TPBank, hệ sinh thái kết nối với các ứng dụng thanh toán khác mà họ còn có thể thanh toán bằng khuôn mặt tại các cửa hàng tiện lợi một cách nhanh chóng, thuận tiện dẫn đầu xu hướng công nghệ.

Hệ thống "ngân hàng không ngủ" LiveBank 24/7 sáng đèn ở nhiều tỉnh thành phố lớn hỗ trợ khách hàng giao dịch với ngân hàng ngay cả vào 12h đêm mà không cần thẻ hay giấy tờ cá nhân.

Tính cá nhân hoá cũng được TPBank chú trọng phát triển để phù hợp với từng khách hàng, chẳng hạn như số tài khoản sử dụng nickname, tài khoản bằng số điện thoại…hay việc khách hàng chỉ cần vân tay, khuôn mặt hay giọng nói cũng có thể thực hiện giao dịch.

Linh Đan, 25 tuổi, GenZ. Là tín đồ của công nghệ, nên mặc dù đi làm mới vài năm, Linh Đan đã tiết kiệm đủ tiền và sắm cho mình không ít những món đồ sành điệu, trong đó có chiếc Iphone 13 Pro max mới ra mắt và chiếc loa Homepod mini. Với dịch vụ tài chính, qua nhiều trải nghiệm ở các ngân hàng khác nhau, cuối cùng cô chọn cho mình TPBank – ngân hàng với những công nghệ nổi trội rất đặc biệt, không tìm thấy ở ngân hàng nào khác, lại có giao diện tím đúng màu cô yêu thích. Sự lựa chọn này còn có lý bởi Đan còn là chủ một shop online và ứng dụng của TPBank hỗ trợ rất tốt cho cô trong quản trị tài chính việc kinh doanh.

Thức giấc lúc 6h, sau 30 phút tập Yoga nhẹ nhàng, Linh Đan bắt đầu gọi trợ lý ảo Siri để tìm kiếm một vài bản nhạc yêu thích và nghe qua loa Homepod. Với cô, những bản nhạc vui tươi sẽ tiếp thêm năng lượng tràn đầy cho cả ngày mới. Sau đó, cô bắt đầu đăng nhập vào ứng dụng Grab có kết nối thanh toán bằng thẻ của TPBank để order đồ uống và ăn sáng. Chỉ vài nút chạm và đợi trong phút chốc, cả gia đình cô đã có ngay những ly cà phê nóng hổi cùng bữa sáng thơm phức.

Bữa trưa hay bữa xế chiều ăn quà vặt ở công ty, đi mua sắm cùng bạn bè sau giờ làm, Linh Đan cũng có thể thanh toán nhẹ nhàng như vậy chỉ với app TPBank cài trên chiếc Iphone ốp lưng màu tím của cô. Cuộc sống gần như không có sự xuất hiện của tiền mặt, nhưng khi cần cô nàng chỉ cần ghé LiveBank là rút được số tiền mong muốn nhờ nhận diện khuôn mặt và xác thực vân tay, không cần mang theo thẻ hay giấy tờ tùy thân.

Linh Đan cảm thấy rất hài lòng, mọi tiện ích cuộc sống của cô đều được chiếc điện thoại và app ngân hàng của TPBank "cân hết". Thậm chí có lần muốn đi du lịch cùng bạn bè, cô còn sử dụng thẻ tín dụng ảo cài sẵn trên máy để thanh toán vé máy bay, đặt phòng khách sạn và "lên đường" ngay.

Những trải nghiệm Linh Đan có được nhờ công nghệ số cũng là xu hướng phổ biến hiện nay của các công dân số thời đại 4.0 mà TPBank mang lại. Theo tiết lộ của những người đứng đầu ngân hàng, trong tương lai, những dịch vụ "không tưởng" cũng sẽ được TPBank mang đến cho khách hàng.

Chia sẻ thêm, TGĐ Nguyễn Hưng cho biết, công nghệ không chỉ là công cụ để thu hút khách hàng mà còn là sứ mệnh của TPBank trong việc giúp người dùng Việt tiếp xúc với các hoạt động giao dịch hiện đại, tiện ích, bảo mật cao. Dần dần chỉ cần ngồi tại nhà, họ có thể làm được mọi giao dịch với ngân hàng. Đối với các ngân hàng khác, trái ngọt từ việc đầu tư cho công nghệ sẽ là lợi nhuận, nhưng với TPBank đó chính là trải nghiệm cho khách hàng, và ông tự tin TPBank là ngân hàng nhiều trải nghiệm nhất Việt Nam.

Kết thúc năm 2021, mặc dù Covid-19 tác động mạnh tới ngành ngân hàng, nhưng TPBank vẫn ghi nhận lợi nhuận vượt kế hoạch nhờ nguồn thu từ dịch vụ tăng mạnh mẽ. Nhà băng này cũng tiết giảm tối đa chi phí vận hành, với CIR giả từ 40% xuống chỉ 33% - nằm trong nhóm những ngân hàng có CIR thấp nhất, trong khi hiệu quả sử dụng vốn ROA và ROE của ngân hàng lần lượt là 1,94% và 22,61% - nằm trong top đầu ngành.

Thực tế trên thị trường, TPBank có thể chưa phải là "người khổng lồ" nhưng chắc chắn là ngân hàng của kỷ nguyên số, khi không chỉ luôn biết tạo ra hướng đi đặc trưng, mà không thể quên, tại Việt Nam, đây chính là ngân hàng đáp ứng tốt nhất cho các nhu cầu của khách hàng trong hiện tại và cả tương lai.

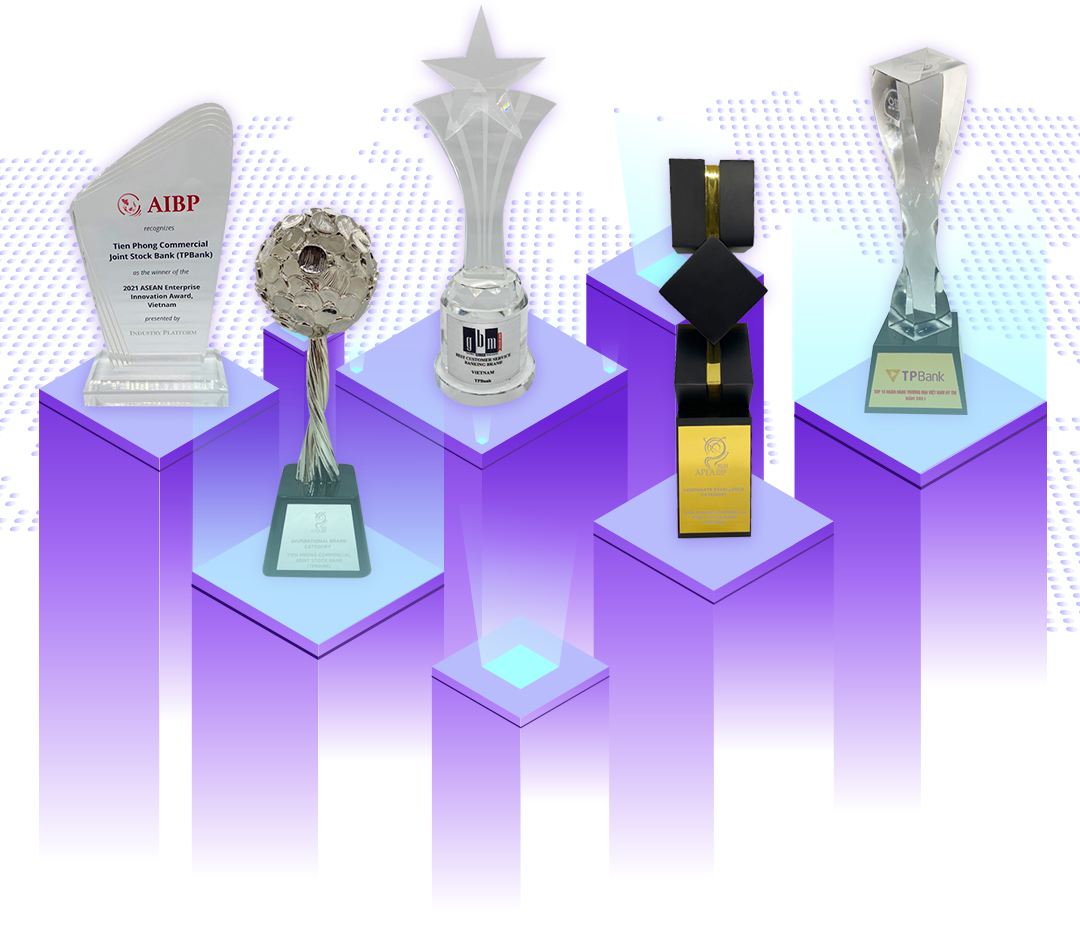

Sự đột phá và khát vọng vươn tầm đã tạo nên một TPBank với nền tảng ngân hàng số và hệ sinh thái số được đánh giá rất cao: The Asian Banker trao tặng TPBank danh vị "Ngân hàng số và Hệ sinh thái số tốt nhất"; The Asset vinh danh TPBank là "Ngân hàng tốt nhất Việt Nam"; Chùm giải thưởng Ngân hàng bán lẻ tiêu biểu, Ngân hàng chuyển đổi số xuất sắc từ IDG Việt Nam. TPBank cũng là Ngân hàng có chất lượng dịch vụ tốt nhất, Top 10 ngân hàng uy tín Việt Nam, Thương hiệu truyền cảm hứng…

Nguồn: TPBank