|

|

Theo tính toán của Bộ này, nếu bắt đầu thực thi mỗi năm ngân sách thất thu khoảng 14.000 tỉ đồng. Tại cuộc hội thảo hôm qua, ông Nguyễn Văn Phụng, Phó vụ trưởng Vụ Chính sách thuế, tái khẳng định mức thuế suất 25% của VN là không cao so với khu vực, thậm chí thấp hơn cả một số quốc gia khác. Và mức thuế suất phổ thông 23% theo đệ trình là hoàn toàn phù hợp.

|

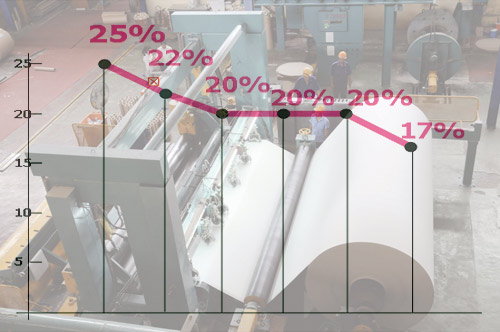

Tuy nhiên, chuyên gia Bành Quốc Tuấn, Khoa Luật Đại học Quốc gia TP.HCM, cho rằng trước khi VN tính đến chuyện giảm thuế thì các nước châu Âu đã thực hiện giảm mức thuế suất bình quân xuống còn 23% trong 2012. Đặc biệt, gần đây nhiều nước ASEAN cũng đã làm tương tự và áp mức thấp hơn VN, như Singapore 17%, Brunei 22%, Campuchia 20%...

Một số quốc gia có thuế suất cao hơn VN nhưng chỉ về mặt con số tuyệt đối, và đánh vào những đối tượng có thu nhập cao, trong khi có nhiều chính sách ưu đãi, miễn giảm hơn cho đối tượng ưu tiên. Đơn cử,

Indonesia thuế suất 30%, nhưng miễn thuế đối với DN thành lập thuộc một số ngành, vùng khó khăn, các ngành đóng góp vào sự phát triển công nghiệp quốc gia. Hàn Quốc áp dụng 2 mức thuế 15% đối với thu nhập dưới 100 triệu won và 25% đối với thu nhập cao hơn. Philippines có thuế suất 32% nhưng áp dụng thời gian miễn thuế 6 năm cho các dự án tiên phong đăng ký hoạt động…

Theo luật sư Trương Thanh Đức, Công ty luật Basico - trọng tài viên VIAC, với cách tính thuế của VN, thực tế còn cao hơn 25% rất nhiều. Bởi các quy định trong luật đã trói buộc, loại trừ chi phí, tăng thu nhập nộp thuế, giảm thu nhập thực chất của DN. Điển hình, quy định khi DN vay vốn sản xuất kinh doanh, phần chi trả lãi tiền vay vốn nếu không phải của ngân hàng (NH) hoặc tổ chức kinh tế, vượt quá 150% mức lãi suất cơ bản do NHNN ban hành thì không được hạch toán chi phí. Có những thời điểm, lãi suất cho vay của NH lên tới 20%/năm, nhưng điều luật này lại tính chi phí đi vay bên ngoài của DN không quá 13,5%/năm, vì dựa vào lãi suất cơ bản đã bị bỏ rơi, và chốt ở mức cứng 9%/năm suốt 2 năm qua. “Không thể hiểu nổi, lẽ ra vay với lãi suất cao, thì thu thuế tăng thêm từ thu nhập của người cho vay, đằng này lại chặn cả chi phí đầu vào của bên vay vốn là DN”, luật sư Đức nói.

Một sự bất hợp lý khác, thuế TNDN khống chế phần chi quảng cáo, tiếp thị, khuyến mãi... ở mức 10%. Như vậy, các khoản này dù có đủ hóa đơn, chứng từ hợp pháp, nhưng cũng chưa chắc được tính vào chi phí. Đây là điều trái với nguyên tắc cơ bản của hạch toán kinh doanh. Dù dự thảo luật đã nâng mức này từ 10% lên 15%, nhưng theo luật sư Đức cần phải bỏ tỷ lệ khống chế này, hoặc ít nhất phải nâng lên 50%.

Về quan điểm lo ngại giảm thuế suất ngân sách giảm thu, chuyên gia Bành Quốc Tuấn khẳng định việc giảm sẽ không dẫn đến giảm số thu thuế DN. Bởi nó sẽ khuyến khích các DN hiện đang kinh doanh đẩy mạnh sản xuất, tăng thêm doanh thu, thu nhập và nộp thuế nhiều hơn. Ngoài ra, còn làm giảm số thuế gian lận, nợ đọng. Nhìn từ thực tế 20 năm qua, VN đã có vài lần giảm thuế TNDN, nhưng số thu vào ngân sách luôn tăng, hoàn thành vượt mức được giao. Cụ thể: năm 2001 khoảng 14.000 tỉ đồng; năm 2002 hơn 16.500 tỉ đồng; 2003 hơn 19.500 tỉ đồng, 2005 khoảng 29.000 tỉ đồng… năm 2008 là 66.000 tỉ đồng; 2009 gần 57.600 tỉ đồng và 2010 gần 80.000 tỉ đồng. Số thu năm 2010 gấp 3 lần 2005 và gấp 6 lần 2011. Do vậy việc kiến nghị giảm thuế xuống 20% vẫn có thể kỳ vọng ngân sách tăng trong tương lai mà không sợ giảm thu như tính toán của Bộ Tài chính.

Theo luật sư Đức, cần phải giảm thuế suất phổ thông xuống mức 20%. Bởi đánh thuế nặng sẽ dẫn đến tình trạng gia tăng trốn thuế, nhất là với khả năng quản lý còn yếu kém trên thực tế. Nhà nước giảm thuế suất, thì DN sẽ hạch toán thu nhập trung thực hơn. Nếu không thay đổi thực trạng nhức nhối này thì như lời thú tội của nhiều doanh nhân, đó là, nếu nộp thuế nghiêm chỉnh đúng như luật thì không bao giờ kinh doanh có lãi.

Anh Vũ

Bình luận (0)