73% khách hàng hủy hợp đồng sau năm đầu tiên

Khi đề cập các hợp đồng bảo hiểm nhân thọ (BHNT) đã mua gần đây, ông N.Sơn (Q.Bình Thạnh, TP.HCM) bức xúc cho biết 4 hợp đồng BHNT đã mua trước đây kèm theo các hợp đồng vay vốn tại ngân hàng (NH) ông đều đã bỏ hết, chỉ còn duy trì 1 hợp đồng trị giá 120 triệu đồng mua tự nguyện cách đây nhiều năm. Những hợp đồng BHNT bị bỏ ngang chỉ sau năm đầu tiên là do khi làm thủ tục vay vốn NH, nhân viên tư vấn tín dụng chào mời mua.

"Nói là chào nhưng thực chất không mua không được. Do đang cần vốn và mong muốn thủ tục hồ sơ vay được nhanh chóng nên tôi cũng nhắm mắt ký hợp đồng mua bảo hiểm (BH), một phần còn được giảm lãi suất vay", ông Sơn nói. Mỗi hợp đồng đóng từ 25 - 40 triệu đồng nên ông Sơn thực hiện đóng phí bảo hiểm (NH) năm đầu rồi ngưng. Tương tự, chị Thanh Thảo (TP.Thủ Đức, TP.HCM) cho biết trước đây, khi làm thủ tục vay vốn NH 1 tỉ đồng, nhân viên tư vấn mua BH với chi phí khoảng 15 triệu đồng, lãi suất cho vay sẽ được giảm 1% so với mức hiện hữu. Chị Thảo thừa nhận không mua thì ngại nhân viên không "nhiệt tình" làm hồ sơ nên đành chấp nhận mua cho xong rồi bỏ.

Cơ quan chức năng đang quyết liệt chấn chỉnh việc bán bảo hiểm qua kênh ngân hàng

NGỌC THẮNG

Còn gia đình ông L.V (Q.Tân Bình), trong tháng 4 vừa qua khi đáo hạn hợp đồng vay cũ để vay lại tiền cũng bị "ép" phải mua BHNT mới với mức phí 60 triệu đồng/năm. Để được giải ngân số tiền vay 1 tỉ đồng với lãi suất 11,5%/năm (giảm 1% so với khách vay thông thường), ông đành chấp nhận ký mua BHNT. Ông L.V nói thẳng sẽ bỏ không đóng nữa, chấp nhận mất số tiền phí đã đóng. "Giống 2 năm trước cũng tại NH này tôi đã phải mua 1 hợp đồng với phí đóng 25 triệu đồng/năm và sau đó bỏ luôn. Tiền đâu mà đóng mỗi năm vài chục triệu đồng. Vừa rồi mất phí đóng năm đầu lên 60 triệu đồng quá xót nhưng vì cần vay tiếp nên phải chịu. Nếu tính ra số lãi được giảm không đủ bù cho phí đóng BH mình bỏ ra đâu", ông L.V tiếc rẻ.

Theo kết quả thanh tra 4 công ty BH Prudential, MB Ageas Life, Sun Life và BIDV Metlife do Bộ Tài chính vừa công bố, tỷ lệ hủy hợp đồng ở mức khá cao, từ 32,4 - 73%. Cao nhất có thể kể đến là tỷ lệ hủy hợp đồng BHNT của Sun Life bán qua NH TPBank là 73%, qua ACB là 39%. Còn Prudential bán BH năm 2021 thông qua 8 NH gồm VIB, MSB, Seabank, Vietbank, PVcomBank, Shinbank, OUB, Standard Chartered và tỷ lệ hủy, mất hiệu lực năm thứ nhất là 41%. Công ty BIDV Metlife có tỷ lệ hủy sau năm thứ nhất là 39,4% còn MB Ageas Life là 32,4%.

Cơ quan chức năng đang quyết liệt thanh, kiểm tra việc nhân viên tín dụng “ép” khách hàng mua bảo hiểm để được giảm lãi vay

NGỌC THẮNG

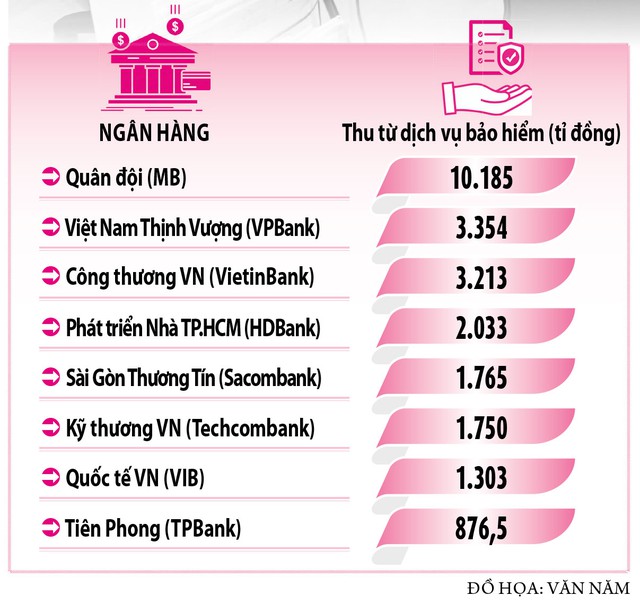

Ngân hàng bỏ túi ngàn tỉ từ bán bảo hiểm

Phí môi giới BHNT được quy định tối đa là 40%. Điều này đồng nghĩa với việc nếu các NH bán BH có trị giá 1.000 tỉ đồng thì sẽ bỏ túi 400 tỉ đồng. Tuy nhiên, ngoài mức phí trên, các công ty BH có thể chi nhiều hơn thông qua nhiều khoản mục, chi phí khác khi ký hợp tác với NH. Món hời quá lớn này khiến các NH áp chỉ tiêu xuống nhân viên tín dụng còn nhân viên tín dụng "cắm mặt" bán BH thậm chí quên cả nghiệp vụ chính của mình. Kết quả kinh doanh của các NH nhiều năm qua thể hiện rất rõ điều này. Đáng chú ý, tốc độ tăng trưởng doanh thu từ bán BH của nhiều NH đạt mức "khủng" từ 30 - 50% mỗi năm, đưa tỷ lệ này chiếm đến 60 - 70% tổng doanh thu từ dịch vụ ngoài lãi cho vay.

Có thể kể đến, NH TMCP Quân đội (MB) năm 2022 báo lãi trước thuế đạt 18.155 tỉ đồng, tăng hơn 37% so với năm 2021. Với dịch vụ đại lý nhận ủy thác, hoa hồng bảo hiểm từ 2 công ty con (MIC và MB Ageas Life) và các công ty khác mang về thu nhập cho MB là 1.092 tỉ đồng. Đáng kể là chỉ sau 2 năm, doanh thu từ 2 công ty BH đã tăng gấp đôi, từ 4.202 tỉ đồng của năm 2019 và hết năm vừa qua đã vượt con số 10.000 tỉ đồng.

Đây là NH đang dẫn đầu doanh thu về BH trên toàn hệ thống. Điều này có thể nhờ NH sở hữu 2 công ty con là Tổng công ty CP Bảo hiểm Quân đội (MIC) và Công ty TNHH bảo hiểm nhân thọ MB Ageas Life. Kết quả quý đầu năm nay thì MB cũng ghi nhận doanh thu từ dịch vụ BH đạt hơn 2.086 tỉ đồng, giảm 10% so với cùng kỳ năm trước nhưng vẫn chiếm hơn 73% trong tổng thu nhập từ hoạt động dịch vụ nói chung.

Tiếp theo có thể kể đến là NH TMCP Việt Nam Thịnh Vượng (VPBank) có lợi nhuận sau thuế năm 2022 là 16.923 tỉ đồng, tăng hơn 47% so với năm 2021. Ở mảng kinh doanh BH, năm vừa qua, VPBank thu về gần 3.354 tỉ đồng, tăng 42% so với năm 2021. Số thu từ BH của VPBank cũng chiếm 32% tổng thu nhập dịch vụ, tương đương tỷ lệ của năm 2021. Hết quý đầu năm nay, NH này công bố số thu từ dịch vụ BH đạt gần 753 tỉ đồng, tăng gần 7% so với cùng kỳ năm trước và chiếm 27% tổng thu nhập từ hoạt động dịch vụ.

Hay NH Công thương VN (VietinBank) bỏ túi doanh thu từ hoạt động BH cho cả năm vừa qua hơn 3.213 tỉ đồng, tăng 24% so với năm 2021. Số thu này chiếm gần 28% tổng doanh thu từ hoạt động dịch vụ nói chung của VietinBank. Tương tự, NH TMCP Sài Gòn Thương Tín (Sacombank) năm vừa qua có lợi nhuận sau thuế tăng cao với hơn 5.000 tỉ đồng. Trong đó, doanh thu BH gần 1.765 tỉ đồng, tăng gần 68% so với năm 2021…

Một số NH như ACB, Vietcombank… không báo cáo chi tiết số thu từ dịch vụ BH mà gộp chung vào doanh thu từ hoạt động dịch vụ. Tuy nhiên theo ước tính thì số thu từ việc làm đại lý bán BH của các NH này trong năm vừa qua cũng xấp xỉ một số NH như Techcombank hay Sacombank…

Giám đốc chi nhánh Ngân hàng Nhà nước (NHNN) tại một địa phương cho hay đã từng lên tiếng về tình trạng NH bắt tay với công ty BH khai thác chéo sản phẩm, đặc biệt là việc lập lờ các hợp đồng BHNT vào hợp đồng vay vốn. Ai cũng nhìn ra việc khách hàng mua BH chỉ nhằm thực hiện cho xong hợp đồng vay, chứ mua để bảo vệ bản thân thì gần như chưa tính đến. Đó là lý do vì sao có nhiều hợp đồng BHNT bị bỏ đóng phí sau 1 năm. Một số vụ việc khách hàng phản ánh bị NH ép mua BH nhưng khi xử lý vụ việc, phía khách hàng không đưa ra được bằng chứng nào bị ép mua. Do đó cơ quan chức năng cũng khó xử lý trong tình huống này.

Ngân hàng được trả trước phí hàng ngàn tỉ đồng

Tại báo cáo "Ngành NH VN: Bancassurance thúc đẩy tăng trưởng thu nhập phí" của Công ty TNHH chứng khoán Yuanta Việt Nam công bố vào giữa năm 2022, kênh Bancassurance (phân phối BH qua kênh NH) chiếm 39% tổng doanh thu BHNT năm 2021 và kỳ vọng năm 2025 sẽ đạt 50%. Bancassurance còn là động lực chính thúc đẩy lợi nhuận của các NH, giúp NH ít phụ thuộc hơn vào hoạt động cho vay. Trong giai đoạn từ năm 2015 - 2022, hàng loạt các NH có thỏa thuận hợp tác trong Bancassurance với phí trả trước lên hàng nghìn tỉ đồng. Chẳng hạn, năm 2020, ACB ký với Sun Life hợp đồng kỳ hạn 15 năm, phí trả trước ước tính 8.500 tỉ đồng; năm 2017, Techcombank ký hợp đồng với Manulife kỳ hạn 15 năm, phí trả trước ước tính 1.500 tỉ đồng; năm 2019, Vietcombank ký hợp đồng với FWD kỳ hạn 15 năm, phí trả trước ước tính 9.000 tỉ đồng…

Tăng cường thanh tra, chế tài

Luật sư Trương Thanh Đức, Giám đốc Công ty luật ANVI, cho rằng tỷ lệ hủy hợp đồng năm đầu tiên từ 32 - 73% là quá cao, cho thấy sự "ép buộc" chứ không hẳn trên tinh thần tự nguyện của người mua BH. Trong trường hợp khách hàng chứng minh được việc bị "ép" mua thì có thể hợp đồng BH vô hiệu. Hay một người thuộc diện nghèo nhưng lại mua BH mà năm đầu nộp phí toàn bộ số tiền tiết kiệm đang gửi ở NH thì là dấu hiệu khá rõ của việc bị nhầm lẫn. Thực trạng này diễn ra ở nhiều NH song lại rất khó để chứng minh. "Bút sa gà chết" rồi khách hàng mới quay ra kiện NH là điều rất khó, thậm chí ra tòa dân sự cũng không giải quyết được. Chỉ có công an vào cuộc, thông qua nhiều hồ sơ, bằng chứng mới biết được ai đúng, ai sai, sai ở mức độ nào…

Luật sư Đức nhấn mạnh: Để xảy ra thực trạng này rõ ràng là lỗi của những NH đang hành xử theo kiểu vì lợi nhuận mà sẵn sàng trái với lương tâm, đạo lý. Đầu tiên, NH cần xác định lại cách làm ăn tử tế bởi nếu thực trạng này càng kéo dài thì càng khiến người dân mất thiện cảm về sản phẩm BH, về NH trong khi đây lại là ngành kinh doanh dựa trên uy tín và niềm tin. Một khi niềm tin của khách hàng bị lung lay thì chính các NH sẽ chịu thiệt hại, sẽ phải trả giá.

"Những sai phạm xảy ra trong quá trình hoạt động của đại lý BH như NH cần phải được thanh tra, chấn chỉnh sớm để không mang tính coi thường pháp luật, nguy hiểm cho thị trường này lẫn nền kinh tế nói chung. Thật sự thời gian qua những sai phạm trong hoạt động bán BH đã khiến người tiêu dùng mất niềm tin, không tham gia nữa thì chính các công ty BH gánh lấy hậu quả. Còn ở góc độ quản lý nhà nước thì phải thanh tra, giám sát để đảm bảo các thành viên thị trường tuân thủ đúng quy định, có sai là xử phạt nặng", luật sư Trương Thanh Đức nói.

Đồng tình, PGS-TS Đinh Trọng Thịnh, giảng viên cấp cao Học viện Tài chính, nhận định với tỷ lệ khách bỏ hợp đồng BHNT sau năm đầu từ 32 - 73%, tương đương số tiền không nhỏ mà khách hàng thiệt hại vì theo quy định chung của BH là không lấy lại được tiền. Việc Bộ Tài chính thực hiện thanh tra các đơn vị BH nhiều hơn trong thời gian tới là cần thiết để chấn chỉnh những sai phạm trong hoạt động này. Một đề xuất gần đây cho rằng khách hàng vay sẽ không phải mua BH ít nhất trong thời gian từ 3 - 6 tháng nhằm tránh việc "ép" mua BH khi thực hiện hợp đồng vay cũng là một giải pháp tình thế.

Về lâu dài, ông Đinh Trọng Thịnh cho rằng cần có những quy định cụ thể hơn trong việc tư vấn BH đối với khách hàng khi thực hiện vay vốn. Riêng bản thân các doanh nghiệp, cá nhân cần nắm rõ quyền, nghĩa vụ của mình trong thực hiện thủ tục vay vốn. Hợp đồng BHNT là tự nguyện nên trong trường hợp nhân viên NH có những gợi ý tư vấn BH hay lồng vào đó việc giảm lãi suất cho vay thì khách hàng cần phản hồi lên cơ quan chức năng. Với bằng chứng có được, cơ quan chức năng sẽ xử phạt nặng cá nhân cũng như tổ chức để ngăn ngừa vi phạm. Trong trường hợp khách hàng đồng ý với những "thỏa thuận" mua BH để giảm lãi vay thì lúc này rất khó có thể nói NH "ép" khách hàng.

Bán bảo hiểm qua ngân hàng còn nhiều sai phạm

Theo kết quả thanh tra của Bộ Tài chính, việc bán BH qua kênh đại lý là các NH còn nhiều sai phạm, đặc biệt là khâu tư vấn của nhân viên. Một số hành vi vi phạm điển hình như: Không tư vấn trực tiếp cho khách hàng hoặc không hướng dẫn đầy đủ thủ tục trong quá trình thực hiện quy trình, thủ tục hồ sơ yêu cầu theo quy định của doanh nghiệp; Không đảm bảo chất lượng tư vấn về sản phẩm BH, dẫn đến khách hàng không hiểu rõ về sản phẩm BH…

Trong năm 2023, Bộ Tài chính sẽ tiếp tục thực hiện thanh tra, kiểm tra chuyên đề bán BH qua tổ chức tín dụng, chi nhánh NH nước ngoài đối với 10 doanh nghiệp BH. Đồng thời, phối hợp chặt chẽ với Cơ quan thanh tra, giám sát NH - Ngân hàng Nhà nước trong việc thanh tra, kiểm tra, giám sát hoạt động cung cấp dịch vụ BH qua NH. Trường hợp phát hiện vi phạm, sẽ xử lý nghiêm theo quy định của pháp luật.

Ý KIẾN

Ngân hàng Nhà nước phải vào cuộc thanh tra cùng Bộ Tài chính

Nếu chỉ có Bộ Tài chính thực hiện thanh tra các công ty BH thì sẽ không thể phát hiện được sai phạm bởi việc "ép" khách hàng mua BH là từ phía NH. Nhưng Bộ Tài chính không phải là cơ quan quản lý các NH thương mại. Trong khi đó, NH lại gắn việc bán BH vào hoạt động tín dụng để bán được sản phẩm này và bỏ túi phí hoa hồng. Do đó NH Nhà nước phải vào cuộc thanh kiểm tra, đồng thời phải có giải pháp cụ thể. Chẳng hạn định nghĩa như thế nào là "ép" khách hàng. Vì nếu xem xét về quy trình thì sẽ không có sai phạm bởi trên các giấy tờ khách hàng đều phải ký vào hợp đồng đầy đủ. Song song đó, mức xử phạt phải được quy định cao hơn. Chẳng hạn, có thể đề ra xử phạt nếu phát hiện sai phạm khi "ép" khách hàng vay vốn phải mua kèm BHNT thì NH đó sẽ bị phạt 1 năm doanh thu BH. Tương đương nếu anh thu được 1.000 tỉ đồng từ dịch vụ BH thì sẽ bị phạt khoản tiền đó mới khiến NH "sợ", không chạy đua bán BH bằng mọi cách. Số tiền phạt cũng cần được sử dụng để hoàn trả lại cho khách hàng đã bị "ép" nêu trên.

TS Trần Nguyên Đán, giảng viên bộ môn bảo hiểm và quản trị rủi ro tài chính (Trường ĐH Kinh tế TP.HCM)

Bình luận (0)