Lãi suất cao, dễ phát sinh rủi ro khó trả

Ứng dụng vay tiền online (ứng dụng vay tiền trực tuyến) là một phần mềm cho vay tín chấp, người đi vay không cần có tài sản bảo đảm và người cho vay thì dựa vào uy tín của người đi vay về thu nhập và khả năng trả nợ để cho vay. Các giao dịch được thực hiện trên mạng internet, thông qua trang web, sàn giao dịch trực tuyến hoặc ứng dụng được cài đặt trên smartphone.

Hầu hết ứng dụng vay tiền hiện nay đều là những ứng dụng tín dụng đen cho vay giống với hình thức tín chấp ngân hàng. Nhưng thực tế, những đơn vị này hoạt động không có giấy phép của nhà nước. Thế nên, khi vay vốn sẽ thu với lãi suất vượt quá 20%/năm theo quy định của nhà nước. Đồng thời, khi vay qua app thường bị trừ phí khá cao, gọi là phí dịch vụ được thu theo quy định của công ty, nhưng phần lãi thì tính đủ theo số tiền duyệt vay.

|

Người vay phải trả khoản chênh hơn 50% số tiền đã vay sau 1 năm |

chụp màn hình |

Đặc biệt, trong hợp đồng điện tử có một điều khoản bắt buộc là người vay phải đồng ý cho ứng dụng truy cập vào danh bạ trên điện thoại di động. Nên khi đến hạn trả nợ mà người vay chưa thanh toán số tiền thì nhân viên bộ phận thu hồi nợ của công ty sẽ điện thoại cho những người trong danh bạ điện thoại của người vay gồm gia đình, bạn bè, đồng nghiệp… nhằm đe dọa, chửi bới và yêu cầu những người quen biết phải tác động tới người vay chuyển tiền trả nợ.

Song song đó, một số ví điện tử được cấp phép cũng đã liên kết với những đơn vị cho vay tín chấp (không cần tài sản thế chấp) để mang đến cho người dùng dịch vụ vay tiền an toàn hơn về mặt pháp lý, tuy nhiên vẫn có mức lãi suất cao, dễ phát sinh rủi ro khó trả.

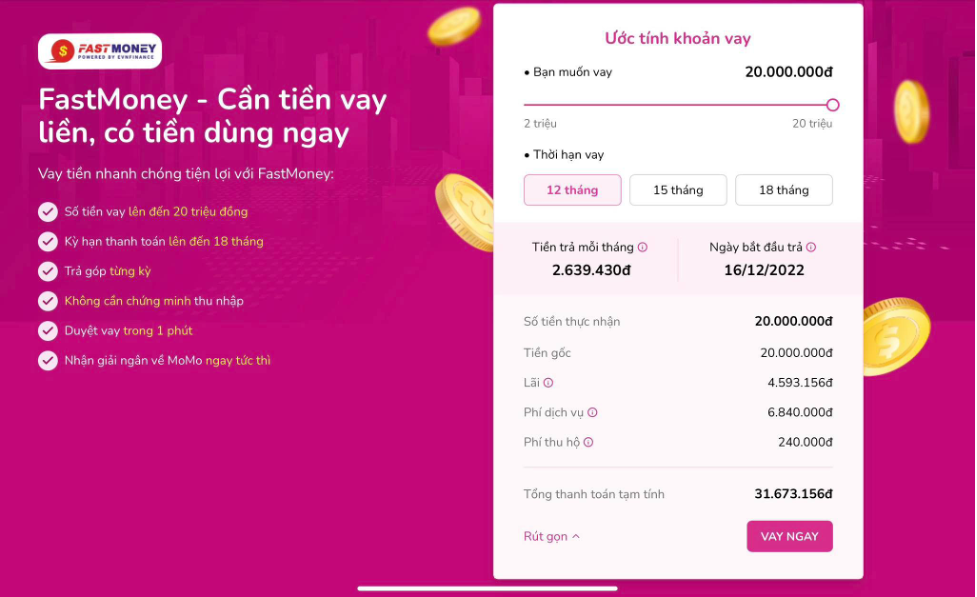

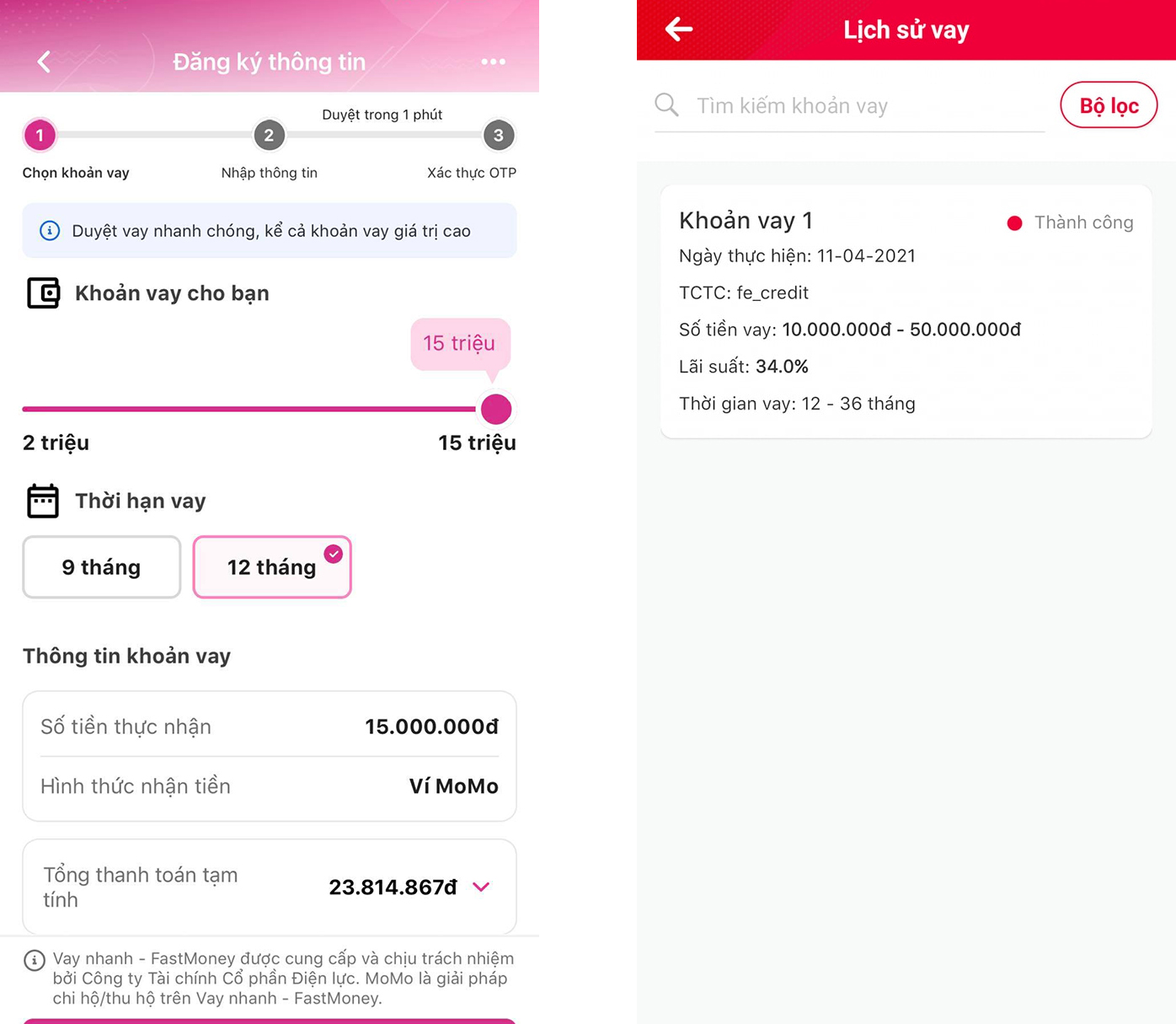

Trên thị trường, ví điện tử MoMo hay ứng dụng My Viettel đang liên kết với một bên thứ ba là công ty FastMoney, đơn vị thuộc Công ty cổ phần tài chính điện lực (Easy Credit) kết hợp với công ty cung cấp dịch vụ Amber Fintech để mang đến lựa chọn vay tiêu dùng nhanh cho khách hàng. Với thời hạn vay tới 18 tháng và tối đa 20 triệu đồng, người dùng có lựa chọn vay nhanh chóng với thời gian giải ngân gần như tức thì (nếu đã xác thực danh tính trên ví MoMo).

|

Nhiều ví điện tử cũng đang hỗ trợ chức năng vay tiêu dùng nhanh |

chụp màn hình |

Tuy nhiên, nhiều người cho rằng khoản lãi suất vay thông qua ví điện tử là quá cao. Cụ thể, với khoản vay 15 triệu đồng, sau 12 tháng tổng số tiền phải trả là hơn 23,8 triệu đồng; 15 tháng sẽ thành gần 26,1 triệu đồng. Tương tự, nếu vay 20 triệu đồng (hạn mức tối đa được cấp) thì số tiền phải trả sau thời gian vay 12 tháng là 31,67 triệu đồng. Như vậy, lãi suất khoản vay mà người dùng phải trả khoảng 58%/năm và số tiền có thể trở nên quá lớn theo thời gian, vượt khỏi khả năng tất toán của người đi vay.

Nhận định về loại hình vay này, anh Nguyễn An (Q.Tân Phú, TP.HCM) cho rằng điều này là có thể hiểu được vì là loại hình vay tín chấp, trong đó bên cho vay không giữ giấy tờ, tài sản, không buộc người vay chứng minh thu nhập thì mức lãi suất cao là bình thường.

Anh Đại Yên (Q.Thủ Đức, TP.HCM) cũng cùng quan điểm, anh nói: "Giờ ở đâu cũng vậy, nếu người đi vay có điểm tín dụng thấp, không có tài sản đảm bảo thì khó mà vay tiền. Vì vậy những loại hình cho vay nặng lãi mọc lên nhan nhản, nhất là các loại ứng dụng cho vay hay chạy quảng cáo trên mạng xã hội".

Nguy cơ biến tướng thành vay nặng lãi, tín dụng đen

Theo luật sư Trần Minh Hùng, Trưởng văn phòng luật sư Gia Đình (Đoàn Luật sư TP.HCM), luật pháp cho phép mức lãi suất vay tối đa là 1,666%/tháng, tương đương 20%/năm và mức 58%/năm đã nêu trên tương đương cao gấp 2,9 lần so với luật định. “Tuy chưa thuộc trường hợp gấp 5 lần trở lên để cấu thành tội cho vay nặng lãi nhưng đã vượt quá tỷ lệ lãi suất theo quy định của bộ luật Dân sự”, luật sư Hùng cho biết.

Nói thêm về các dịch vụ cho vay trực tuyến hiện nay, luật sư Trần Minh Hùng nhận định: “Chưa có hành lang pháp lý để quản lý thì việc kiểm soát hoạt động của loại hình này là không khả thi, từ đó cho vay theo loại hình trên không đảm bảo, thậm chí bị biến tướng trở thành vay nặng lãi, tín dụng đen”.

Bên cạnh đó, việc thực hiện trên nền tảng số nhằm mục đích liên kết người cho vay và người vay, hoạt động vay hoàn toàn phụ thuộc vào ý chí của hai bên. Đây có thể coi thuần túy là một giao dịch dân sự bình thường, nếu xảy ra sự cố sẽ khó truy cứu trách nhiệm của bên cung cấp nền tảng số. Thông tin được lưu trữ và thực hiện trên không gian mạng nên có khả năng bị các đối tượng xấu lợi dụng thay đổi, tiết lộ hoặc thực thi các biện pháp công nghệ để làm gián đoạn hoạt động đang diễn ra hòng chiếm đoạt tài sản.

“Người dân nên hạn chế hoặc nếu tiếp cận hình thức vay này cần xem xét chủ thể nào cho vay, ghi rõ quy định cam kết trên hợp đồng, lưu ý thỏa thuận về lãi suất, thời gian vay, lãi suất phạt, lãi suất phạt quá hạn để tránh những rủi ro không đáng có. Khi vay qua ứng dụng không được yêu cầu khách hàng phải cho phép truy cập vào danh bạ, truy cập tài khoản mạng xã hội của mình… Nếu phát hiện app có dấu hiệu cho vay nặng lãi, cần sớm tất toán các khoản nợ. Trường hợp bị các đối tượng đe dọa, cần trình báo ngay cho cơ quan công an để được can thiệp, giúp đỡ. Khi có nhu cầu vay tiền, người dân cần trực tiếp liên hệ đến các công ty tài chính uy tín, được cấp phép hoạt động theo quy định pháp luật để được hướng dẫn”, luật sư Hùng khuyến cáo.

Chia sẻ với Thanh Niên, đại diện các ví điện tử cho biết chỉ là đơn vị trung gian thanh toán được Ngân hàng Nhà nước cấp phép hoạt động, cung cấp dịch vụ hỗ trợ thu hộ, chi hộ cho các đơn vị chấp nhận thanh toán, trong đó có các đơn vị được cấp phép cung cấp dịch vụ tài chính. Các sản phẩm tài chính do các đơn vị này cung cấp và chịu trách nhiệm. Đồng thời, chúng tôi luôn yêu cầu các đơn vị đảm bảo tính hợp pháp, công khai, minh bạch đối với sản phẩm được cung cấp để đảm bảo quyền lợi cho người dùng.

Bình luận (0)