|

|

Yêu cầu niêm yết

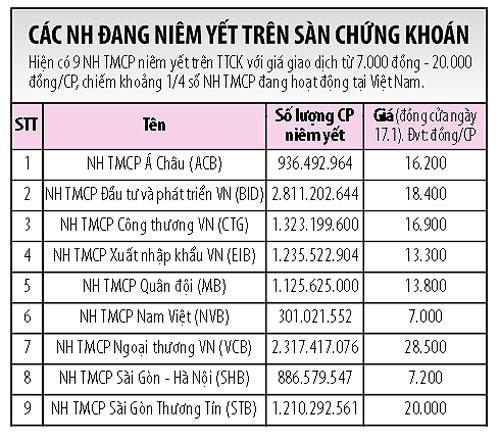

Sau 2 năm thực hiện tái cơ cấu, từ 41 ngân hàng thương mại cổ phần (NH TMCP) hồi cuối năm 2011, đến nay, hệ thống NH còn lại 37 NH TMCP. Sau khi NH TMCP Đầu tư và phát triển Việt Nam (BIDV) niêm yết tại sàn TP.HCM vào cuối năm âm lịch, tổng cộng chỉ mới có 9 NH niêm yết trên hai sàn chứng khoán.

Giá cổ phiếu (CP) của các NH đang niêm yết trên sàn đa số đều cao hơn giá CP của những NH chưa niêm yết. Bởi đơn giản theo nhiều nhà đầu tư (NĐT), bên cạnh sự khác biệt về quy mô, chất lượng hoạt động… của từng NH cụ thể thì yếu tố tính thanh khoản cao, công khai và minh bạch về thông tin của NH niêm yết chắc chắn thu hút và tạo niềm tin cho NĐT cao hơn rất nhiều so với các NH chưa niêm yết. Đây là yếu tố quan trọng ảnh hưởng đến giá CP trên thị trường.

Theo chuyên gia tài chính NH Nguyễn Trí Hiếu, tại Mỹ, tất cả các NH lớn hay nhỏ, là NH đại chúng hay không đều bắt buộc phải niêm yết trên sàn chứng khoán hoặc trên sàn OTC (giao dịch CP chưa niêm yết).

Ở một góc nhìn khác, tổng giám đốc một quỹ đầu tư nước ngoài tại Việt Nam nhận xét: Nợ xấu của hệ thống NH trong nước chưa giải quyết triệt để có liên quan đến vấn đề sở hữu chéo cũng như hệ quả của sự quản lý không chặt chẽ từ cơ quan quản lý và bản thân các NH trước đây. Nếu chỉ để tự bản thân các NH tái cơ cấu thì rất lâu mới thay đổi được và nền kinh tế sẽ phải trả chi phí cao cho việc này. Do đó cần phải có sự tham gia của nhiều cổ đông bên ngoài thông qua niêm yết trên thị trường chứng khoán (TTCK), nhất là những cổ đông chiến lược trên toàn cầu với kinh nghiệm trong quản trị, kinh doanh tài chính NH để tham gia vào tái cơ cấu hoạt động các NH.

|

||||||||||||||||

TS Nguyễn Văn Thuận - Trưởng khoa Tài chính - Ngân hàng (Trường ĐH Mở TP.HCM) - cũng nhận định: “Chúng ta chỉ mới giải quyết được một phần sở hữu chéo sau những vụ sáp nhập các NH yếu kém vừa qua. Nhưng vấn đề nợ xấu thì chưa có gì thay đổi vì đơn giản đó chỉ là phép cộng vì tổng nợ xấu vẫn giữ nguyên. Số lượng NH có giảm, có cảnh báo trên thị trường về những NH yếu kém, nhưng như vậy là chưa đủ. Sự minh bạch trong hoạt động của NH phải được thể hiện rõ hơn, cụ thể hơn như các báo cáo tài chính phải được kiểm toán và công bố đúng thời hạn như các doanh nghiệp niêm yết. Do đó cần bắt buộc tất cả các NH đều niêm yết trên sàn chứng khoán hoặc sàn giao dịch UpCom. Từ đó dưới áp lực của các NĐT, những quy định khắt khe của TTCK, bản thân các NH sẽ phải tự thay đổi tốt hơn”.

Nên tiếp tục nâng room

Theo Nghị định 01/2014 được Chính phủ ban hành đầu năm nay, sẽ có hiệu lực từ ngày 20.2, tỷ lệ sở hữu cổ phần của một NĐT chiến lược nước ngoài tại một NH sẽ được nâng lên 20% (quy định cũ là 15%). Đồng thời mức sở hữu cổ phần tối đa (room) của các NĐT nước ngoài (NN) không vượt quá 30% vốn điều lệ của một NH (trước đó là 20%). Tuy nhiên, trong trường hợp đặc biệt để thực hiện tái cơ cấu tổ chức tín dụng yếu kém, room ở NH nội địa có thể vượt mức 30% và do Thủ tướng quyết định. Theo nhiều NĐT, do trước đó ở nhiều NH, room của các NĐTNN hầu hết đã ở mức 20% nên việc nâng lên 30% là không nhiều, chưa tạo ra được hiệu ứng cao trên thị trường NH.

Đặc biệt khi NH bị buộc lên sàn niêm yết trong khi room đã đầy, chỉ còn nâng được thêm 10% thì hiệu quả thu hút được vốn ngoại để tái cơ cấu hoạt động của NH là không cao. Vì vậy, Hiệp hội Các nhà đầu tư tài chính Việt Nam (VAFI) vừa đề xuất Chính phủ tăng tỷ lệ sở hữu của các NĐTNN tại các NH lên mức tối đa 49% thay vì 30% như quy định hiện nay.

Theo ông Nguyễn Hoàng Hải - Tổng thư ký VAFI - nhiều NH không phải là yếu kém nhưng vẫn còn gánh nặng nợ xấu, cơ cấu cổ đông chưa hoàn thiện với tình trạng sở hữu gia đình, sở hữu chéo còn cao. Nếu chỉ cho phép một NĐTNN sở hữu 20% thì các NĐT tổ chức lớn sẽ không mặn mà bỏ tiền đầu tư bởi họ sẽ không có ảnh hưởng nhiều trong các quyết định của hội đồng quản trị. Ông Nguyễn Hoàng Hải phân tích: Trong thời gian qua những NH đã thực hiện tái cơ cấu nhưng nếu có đánh giá cụ thể thì sẽ thấy không đạt hiệu quả. Ví dụ gộp 3 NH cùng yếu và kém lại vẫn không thể nào trở thành một NH mạnh. Điều quan trọng là hoạt động quản trị chưa được thay đổi cơ bản. Vì vậy chúng ta nên mạnh dạn mở room để thu hút được vốn ngoại tham gia mạnh hơn, từ đó góp phần giảm sở hữu chéo và nợ xấu.

Đồng quan điểm trên, chuyên gia tài chính Nguyễn Trí Hiếu đề nghị nên tăng room cho NĐTNN ở tất cả các NH lên trên 30%, thậm chí là 49%, không chỉ giới hạn ở những NH yếu kém. “Các NĐTNN thời gian qua vẫn thất vọng khi không có quyền lực đủ mạnh để thay đổi và đóng góp nhiều hơn ở những NH họ đang đầu tư, nhất là kiểm soát được các rủi ro khi tỷ lệ sở hữu còn ở mức thấp. Nếu NĐTNN tham gia vào các NH với tỷ lệ cao hơn, họ sẽ có ảnh hưởng cả ở chính sách quản trị và điều hành. Từ đó sẽ góp phần làm giảm tỷ lệ nợ xấu cũng như nhiều rủi ro tiềm ẩn khác”, chuyên gia Nguyễn Trí Hiếu nói.

|

Niêm yết tạo lợi ích cho cả NH và cổ đông Bất kỳ công ty đại chúng nào cũng phải niêm yết để tăng cường tính minh bạch là xu hướng tất yếu trên thị trường thế giới. Thực tế đã cho thấy khi doanh nghiệp niêm yết thì có lợi cho tất cả cổ đông và chính bản thân doanh nghiệp đó về thương hiệu, về quy mô... Đặc biệt các NH lại càng cần phải có sự minh bạch hơn nữa và niêm yết là cách để tăng sự giám sát của đông đảo cổ đông bên ngoài đối với hoạt động của ban điều hành NH. Đó là chưa kể khi niêm yết, các NH buộc phải công khai đầy đủ và nhanh chóng báo cáo tài chính hằng quý, từ đó sẽ giúp cho các thành phần trong nền kinh tế và cơ quan quản lý có được thông tin giúp cho việc kiểm soát chặt hơn những vấn đề khác như đầu tư tài chính tràn lan, nguy cơ nợ xấu... Vì vậy vấn đề này cần phải thực hiện sớm. Giá CP tăng giảm không phải là vấn đề quan trọng vì sẽ có người mua người bán. Nếu NH nào không có ý thức lên sàn thì nhà nước cần phải quyết liệt “ép” để lên vì điều đó là bảo vệ quyền lợi cho các cổ đông nhỏ lẻ, tạo cơ hội đầu tư mới cho TTCK. Tiến sĩ Lê Đạt Chí (Trưởng bộ môn đầu tư tài chính, Trường ĐH Kinh tế TP.HCM) |

Mai Phương

>> Thủ tướng Nguyễn Tấn Dũng: Không để sở hữu chéo, sân sau lũng đoạn ngân hàng

>> “Vòi bạch tuộc” lũng đoạn thị trường - Kỳ 4: Vốn ảo từ sở hữu chéo

>> Tìm lối ra cho kinh tế Việt Nam - Kỳ 4: Cắt "sở hữu chéo" trị nợ xấu

Bình luận (0)