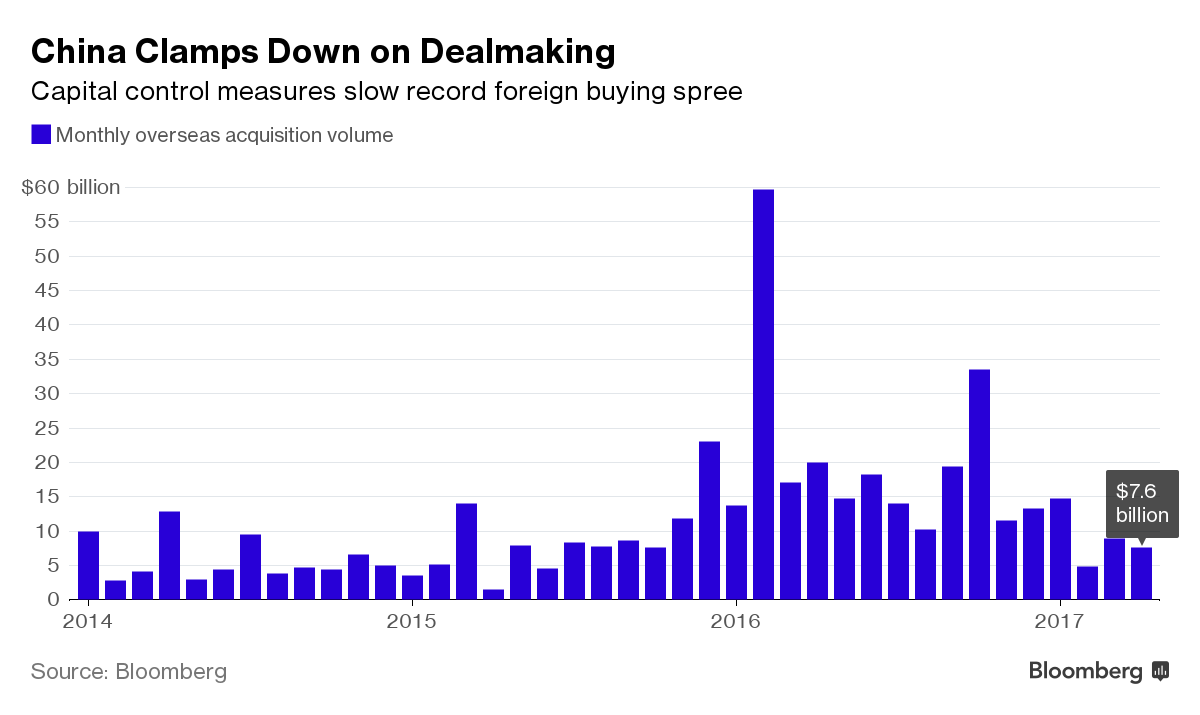

Theo Bloomberg, sau khi gây kinh ngạc cho thế giới với 246 tỉ USD giá trị các thương vụ thâu tóm, sáp nhập được thông báo hồi năm 2016, các đối tác Đại lục giờ chật vật đối mặt tình hình kiểm soát vốn chặt hơn và các đối tác nước ngoài thận trọng hơn. Theo số liệu của hãng tin Mỹ, giá trị các thương vụ xuyên biên giới hạ đến 67% trong bốn tháng đầu năm nay, mức giảm lớn nhất cùng kỳ kể từ thời khủng hoảng tài chính năm 2009.

Giới phân tích ghi nhận thực trạng trên giữa lúc các nhà quản lý Đại lục siết chặt việc chuyển tiền ra nước ngoài. Người bán công ty ở nước ngoài cũng gặp nhiều trở ngại mới sau khi một loạt giao dịch bị hủy. Một số hãng phải trả khoản tiền phạt lớn bất thường nếu lời đề nghị mua bán bất thành, trong khi một số hãng khác thì tránh thầu Trung Quốc vì thích các đề nghị có lợi hơn từ những nước khác.

Bee-chun Boo, đối tác ở Bắc Kinh tại hãng luật về mua bán và sáp nhập (M&A) Baker & McKenzie, cho hay: “Hoạt động M&A ra nước ngoài của Trung Quốc sẽ chậm trong thời gian còn lại của năm nay”. Chuyện bớt tưng bừng mua sắm sẽ giúp hạ dòng vốn thoái, ổn định hóa nội tệ Đại lục. Dù vậy, nó cũng có thể làm yếu trụ cột lớn hỗ trợ cho việc định giá doanh nghiệp toàn cầu. Năm ngoái, mức tăng 137% trong các thương vụ M&A giúp Trung Quốc vượt Mỹ, đứng hạng nhì thế giới trong bảng xếp hạng các nước thâu tóm công ty ngoại nhiều nhất.

Các biện pháp kiểm soát vốn làm dịu cơn sốt mua sắm công ty ngoại của doanh nghiệp Trung Quốc

|

Làm dịu cơn sốt M&A trở thành ưu tiên chính sách ở Bắc Kinh. Tính đến cuối tháng 9.2016, Trung Quốc có kế hoạch hạn chế 1 tỉ USD hoặc hơn giá trị các thương vụ M&A nước ngoài trong các ngành công nghiệp nằm ngoài mảng kinh doanh chính của công ty nhà. Bắc Kinh cũng cấm hầu hết các khoản đầu tư từ 10 tỉ USD trở lên, hạn chế việc mua sắm bất động sản nước ngoài có giá trên 1 tỉ USD của doanh nghiệp quốc doanh.

Nhiều thương vụ được thông báo từ trước cũng bị ảnh hưởng. Đơn cử, nhà phát triển bất động sản Shandong Tyan Home trong tháng 4 đổ lỗi cho hoạt động kiểm soát vốn khiến các cuộc đàm phán nhằm thâu tóm phần mỏ khoáng sản ở Úc do hãng Barrick Gold sở hữu, với giá 1,3 tỉ USD, gặp trục trặc. Lời đề nghị mua Dick Clark Productions với giá 1 tỉ USD của tỉ phú giàu nhất Trung Quốc Vương Kiện Lâm cũng bị hủy hồi tháng 3 với lý do tập đoàn của ông khó chuyển tiền ra nước ngoài.

Song có một số ngoại lệ. Tập đoàn HNA, kinh doanh từ khách sạn cho đến hàng không của Trung Quốc, hăng hái M&A trong năm nay. Họ thâu tóm gần 10% cổ phần của Deutsche Bank và mua lại hãng logistics Singapore CWT với giá 1 tỉ USD. Các thương vụ được xem là quan trọng cho sự phát triển kinh tế của Trung Quốc, chẳng hạn như thương vụ 43 tỉ USD giữa nhà sản xuất hạt giống Thụy Sĩ Syngenta và Tập đoàn hóa chất quốc gia Trung Quốc (ChemChina), được giới chức chấp thuận.

Để xoay sở biện pháp kiểm soát vốn, một số nhà thâu tóm cố đảm bảo nguồn tài chính được các chi nhánh nhà băng Trung Quốc nằm ngoài Đại lục cung cấp, bằng cách thế chấp tài sản trong nước của họ. Song nhiều bên bán đang ngày càng cảnh giác. Để bảo vệ trước khả năng thương vụ bị đổ vỡ, nhiều hãng ngoại yêu cầu bên thâu tóm Trung Quốc trả mức phạt 10% giá trị thương vụ nếu thỏa thuận “gãy gánh”. Con số này vừa được tăng lên từ mức 2% trước đó, theo chuyên gia tại hãng tư vấn rủi ro M&A Kroll ở New York (Mỹ).

tin liên quan

Trung Quốc bớt 'tưng bừng mua sắm' công ty ngoại vì Tổng thống Donald TrumpCác thương vụ mua bán, sáp nhập (M&A) ở nước ngoài của Trung Quốc vừa chậm lại, một phần là vì quy định chặt chẽ hơn, một phần là vì lập trường của Tổng thống Mỹ Donald Trump.

Bình luận (0)