Nhiều chuyên gia kinh tế cũng cho rằng trong bối cảnh hiện nay, nguồn tín dụng từ hệ thống ngân hàng (NH) là động lực chính thúc đẩy tăng trưởng, đặc biệt khi các kênh vốn khác gặp nhiều khó khăn.

Đẩy mạnh đầu tư công và tháo gỡ giải ngân đầu tư công là một trong những biện pháp cần thiết để khơi thông nguồn vốn cho doanh nghiệp trong năm 2023

Bùi Văn Hải

Ngân hàng phải bảo đảm đủ vốn cho nền kinh tế

Thủ tướng Chính phủ nhấn mạnh mục tiêu tiếp tục ưu tiên giữ vững ổn định kinh tế vĩ mô, kiểm soát lạm phát, thúc đẩy tăng trưởng, bảo đảm các cân đối lớn của nền kinh tế. Theo đó, ngành NH cần theo dõi sát diễn biến, tình hình kinh tế, giá cả, lạm phát, thị trường thế giới, trong nước, kịp thời dự báo, cảnh báo rủi ro để có đối sách phù hợp; Ðiều hành kịp thời các công cụ chính sách vĩ mô, tài khóa, tiền tệ để cân bằng hợp lý, hiệu quả giữa tỷ giá với lãi suất (LS), giữa kiểm soát lạm phát với thúc đẩy tăng trưởng kinh tế, phù hợp với tình hình thực tiễn. Ðồng thời ngành NH điều hành tăng trưởng tín dụng hợp lý, bảo đảm đủ vốn cho nền kinh tế với chi phí, lãi vay hợp lý, tập trung vốn vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng; không để các doanh nghiệp (DN) sản xuất, kinh doanh tốt mà lại thiếu vốn…

Doanh nghiệp cần được khai thông vốn để đáp ứng sản xuất, kinh doanh, thúc đẩy tăng trưởng kinh tế

Đ.N.Thạch

Trong những tháng cuối năm 2022 đã xảy ra tình trạng "nghẽn mạch", "thiếu vốn" của một số DN, khiến hoạt động kinh doanh chậm lại. Vì vậy, nhiều chuyên gia kinh tế cho rằng đây là điều NH Nhà nước (NHNN) cần phải tính toán sớm để tránh tình trạng tương tự lại xuất hiện trong năm nay sẽ khiến kinh tế gặp khó khăn. Ðặc biệt, trong bối cảnh các kênh huy động vốn gồm trái phiếu, cổ phiếu vẫn chưa có dấu hiệu khởi sắc thì dòng vốn từ hệ thống NH là quan trọng nhất cho cả nền kinh tế.

TS Trần Du Lịch, thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ quốc gia, nhắc lại chuyện dòng vốn bị thiếu hụt trong quý 4/2022 và cho rằng để chuyện này không tiếp diễn thì phải cùng lúc thực hiện nhiều giải pháp ngay từ đầu năm nay. Ðó là tháo điểm nghẽn mang tính thủ tục cho rất nhiều dự án đầu tư công và tư nhân. Kế đến là phải làm ngay việc kéo giảm LS xuống thấp hơn. Bởi khi LS ở mức cao thì dòng vốn sẽ co cụm vì các DN không dám vay, không dám đầu tư. Song song đó, Chính phủ phải quyết liệt tháo gỡ giải ngân đầu tư công để dòng vốn lan tỏa đến nhiều lĩnh vực khác như xây dựng, vật liệu xây dựng…

TS Trần Du Lịch nhấn mạnh: Theo dự báo chung trong 2 quý đầu năm nay, nền kinh tế sẽ tiếp tục bị tác động bởi nhiều khó khăn cả trong lẫn ngoài nước. Những DN cần vốn nhưng có thể vì nhiều lý do không được phía NH cho vay. Bản thân nhiều công ty đang kinh doanh tốt, có điều kiện để vay cũng sẽ nhìn vào tình hình thị trường và LS để quyết định vay vốn đầu tư hay không. Vì vậy, nguồn vốn cho nền kinh tế sẽ phụ thuộc vào việc hấp thụ của thị trường bên cạnh việc tháo gỡ các vướng mắc xoay quanh câu chuyện thủ tục pháp lý.

"Chính sách tín dụng được điều hành linh hoạt ngay từ đầu năm mới thì với mức tăng trưởng tín dụng 14%/năm cũng sẽ không thiếu vốn. Ngoài ra, thị trường bất động sản vẫn đang ảm đạm và nếu được giải quyết các điểm nghẽn về pháp lý ở nhiều dự án thì cũng sẽ góp phần khơi thông được dòng chảy vốn trong nền kinh tế. Ðồng thời, Chính phủ vẫn cần tiếp tục giải quyết được vấn đề tâm lý trên thị trường trái phiếu để thúc đẩy kênh huy động vốn trở lại cho cộng đồng DN vì đây là nguồn huy động dài hạn bên cạnh kênh NH", TS Trần Du Lịch nhấn mạnh.

Tháo nút thắt trái phiếu DN, đầu tư công, chứng khoán...

Theo TS Lê Ðạt Chí, Phó khoa Tài chính - Trường ÐH Kinh tế TP.HCM, bước sang năm 2023, NHNN đang có một bức tranh sáng hơn năm 2022 để điều hành chính sách tiền tệ. Ðó là áp lực lạm phát giảm đi rất nhiều với VN bởi vấn đề này trên thế giới cũng đã dần hạ nhiệt; đặc biệt sau nhiều nỗ lực của Cục Dự trữ Liên bang Mỹ (Fed) để kiềm chế lạm phát tại nước này cũng như nhiều nước đã có cố gắng để ổn định sản xuất. Bên cạnh đó, giá năng lượng trên thế giới đã giảm về mức trước khi xảy ra xung đột Nga - Ukraine cũng như Trung Quốc mở cửa biên giới trở lại sẽ giúp chuỗi cung ứng hàng hóa trên thế giới nói chung được nối liền hơn trước. Song song đó, áp lực lên tỷ giá ngoại tệ của VN cũng đã giảm xuống nhiều. Như vậy, không kể những rủi ro bất định khó lường trước thì chính sách tiền tệ của VN nói riêng hay nhiều nước nói chung cũng sẽ thoải mái hơn năm vừa qua.

TS Lê Ðạt Chí nhấn mạnh: Trong bối cảnh hiện nay, NHNN có thể bơm tiền ra thị trường thông qua hoạt động liên NH để mua USD vào gia tăng dự trữ ngoại hối cho VN. Chính sách tiền tệ không cần quá thận trọng vì lo lạm phát cao như trước đây.

Ðồng tình, PGS-TS Ðinh Trọng Thịnh (Học viện Tài chính) cho rằng bên cạnh nguồn vốn tín dụng, DN vẫn cần huy động được vốn từ thị trường trái phiếu và cổ phiếu. Ðây là nguồn vốn quan trọng vì mang tính dài hạn để họ lên kế hoạch đầu tư, phát triển. Muốn làm được việc này, phải vực dậy niềm tin cho nhà đầu tư vào trái phiếu DN. Theo đó, Chính phủ cần xem xét sửa đổi ngay những quy định đang hạn chế cả việc huy động của DN và đầu tư của cá nhân. Chẳng hạn, quy định về nhà đầu tư chuyên nghiệp với danh mục chứng khoán nắm giữ có giá trị tối thiểu 2 tỉ đồng hay mệnh giá trái phiếu DN phát hành riêng lẻ quy định tối thiểu là 100 triệu đồng (thay vì 100.000 đồng như trước)… Các quy định này sẽ hạn chế đối tượng nhà đầu tư cá nhân tham gia mua vào trái phiếu DN, tương đương khiến thị trường này sẽ khó phát triển.

"Nghị định 65/2022 của Chính phủ sửa đổi, bổ sung một số điều quy định về chào bán, giao dịch trái phiếu DN riêng lẻ tại thị trường trong nước theo hướng thắt chặt quá, chưa phù hợp với bối cảnh hiện tại, khiến DN khó phát hành trái phiếu do khó đáp ứng các yêu cầu về xếp hạng tín nhiệm, tài sản bảo đảm… Nhiều quy định khắt khe với nhà đầu tư cá nhân sẽ khiến thị trường thiếu người mua. Do đó, cần chỉnh sửa kịp thời để thị trường trái phiếu phát triển trở lại, trở thành kênh huy động vốn cho DN", PGS-TS Ðinh Trọng Thịnh nói.

Ðể tháo nút thắt về vốn cho nền kinh tế, ông Trần Thanh Hải, Hiệu trưởng Trường cao đẳng Viễn Ðông, cũng cho rằng cần đẩy mạnh đầu tư công, đây là dòng vốn mồi có sức lan tỏa thu hút các dòng vốn tư nhân cũng như đầu tư nước ngoài tham gia. Kỳ vọng Nghị định 65 về trái phiếu DN sớm được sửa đổi để từ đó các DN có thêm nguồn vốn đầu tư dài hạn, mở rộng nhà máy sản xuất kinh doanh. Ðiểm thuận lợi trong vấn đề thu hút vốn đầu tư nước ngoài trong năm 2023 đó là Fed tăng chậm LS USD và khả năng dừng vào giữa năm. Ðiều này sẽ giúp những nước có nền kinh tế vĩ mô phát triển, ổn định thu hút được dòng vốn ngoại mạnh mẽ, từ đó thúc đẩy kinh tế phát triển hơn.

Kéo giảm lãi suất cho vay

Ðến nay, NHNN vẫn chưa công bố chính xác con số tăng trưởng tín dụng năm 2023 bao nhiêu nhưng các chuyên gia cho rằng NHNN cần tính toán sớm để hỗ trợ cho nền kinh tế đạt mục tiêu tăng trưởng 6,5% như đã đề ra. Việc Chính phủ trình Quốc hội chỉ tiêu lạm phát không quá 4,5%, tương đương chấp nhận lạm phát cao hơn năm trước là một yếu tố thuận lợi để NHNN chủ động đưa ra kế hoạch tăng trưởng tín dụng hay kéo giảm LS.

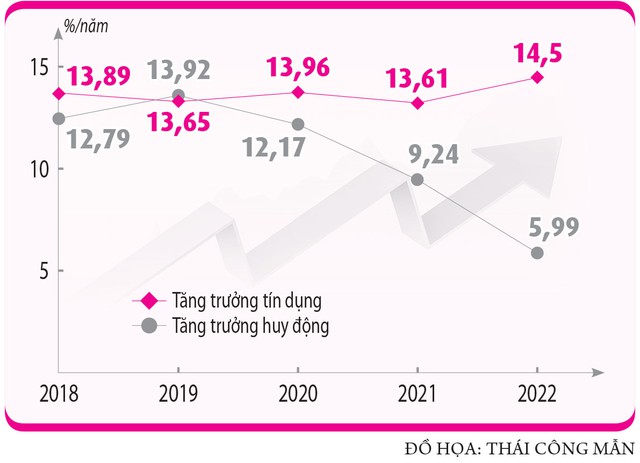

Trong năm 2022, với tăng trưởng tín dụng 14,5%, ngành NH đã bơm ra thị trường hơn 1,5 triệu tỉ đồng. Xét về con số tuyệt đối, đây là mức tăng trưởng tín dụng cao nhất trong vòng 10 năm trở lại đây. Với định hướng tăng trưởng tín dụng năm 2023 ở mức 14 - 15%, hệ thống NH sẽ bơm ra thị trường từ 1,67 - 1,79 triệu tỉ đồng. Ông Trần Thanh Hải cho rằng mức tăng trưởng tín dụng thêm cho nền kinh tế trong năm 2023 khoảng 1,7 triệu tỉ đồng là không quá cao. Sau một thời gian thị trường trái phiếu, cổ phiếu gặp nhiều khó khăn thì các DN chỉ còn dựa vào tín dụng từ NH. Tuy nhiên, trước tình hình kinh tế khó dự báo, nhiều DN cũng đã phải tính toán lại kế hoạch kinh doanh, trong đó có phần sử dụng vốn vay, đặc biệt khi chi phí vốn lên mức cao như hiện nay.

Chính vì vậy, ông Trần Thanh Hải nhấn mạnh: Hiện nay, hạn mức tín dụng không phải là vấn đề mà LS cho vay đang ở mức cao khiến DN khó chấp nhận vì không thể kinh doanh có lãi trong bối cảnh kinh tế khó dự báo, đầu ra khó khăn. Ông đề xuất ngay trong quý 1/2023, NHNN cần có những giải pháp để hỗ trợ các nhà băng giảm chi phí vốn huy động, từ đó giảm LS cho vay. Ðối với những NH thật sự gặp vấn đề khó về thanh khoản thì hỗ trợ trực tiếp, từ đó tránh cho thị trường một cuộc đua LS huy động không cần có. Ngoài ra, nhà điều hành cần kiểm soát tỷ lệ lãi trên vốn của các NH để từ đó có biện pháp giảm lãi vay cho khách hàng.

Theo PGS-TS Ðinh Trọng Thịnh, từ cuối năm 2022, các NH thương mại đã cam kết sẽ không đẩy LS huy động lên cao hơn 9,5%/năm. Tuy nhiên, điều này vẫn chưa có tác dụng để kéo giảm LS cho vay trên thị trường. Vì vậy, NHNN cần có ngay chính sách phù hợp để làm thế nào giảm LS cho vay, từ đó các DN mới mạnh dạn vay vốn, huy động vốn phục vụ sản xuất, đầu tư. Chẳng hạn, NHNN có thể giảm LS điều hành chỉ cần ở mức khiêm tốn là 0,25 điểm phần trăm thì cũng là phát đi tín hiệu sẵn sàng hạ LS. Từ đó, các NH thương mại sẽ chủ động hơn việc tìm giải pháp để kéo giảm mặt bằng LS trong năm nay.

Bình luận (0)