Ngân hàng lớn chạm “room”

|

||||||||||||||||

Việc Techcombank công bố được nới room (hạn mức tăng trưởng) đang khiến thị trường xôn xao bởi cho đến hiện nay, vẫn chưa có NH nào công khai câu chuyện được nới room cho cả năm 2018, dù thực tế nhiều đơn vị đã đụng trần chỉ tiêu TTTD (mức tăng 14 - 15%) từ đầu quý 4/2018. Vì vậy, nỗi lo không thể cho khách hàng vay vốn là điều có thật.

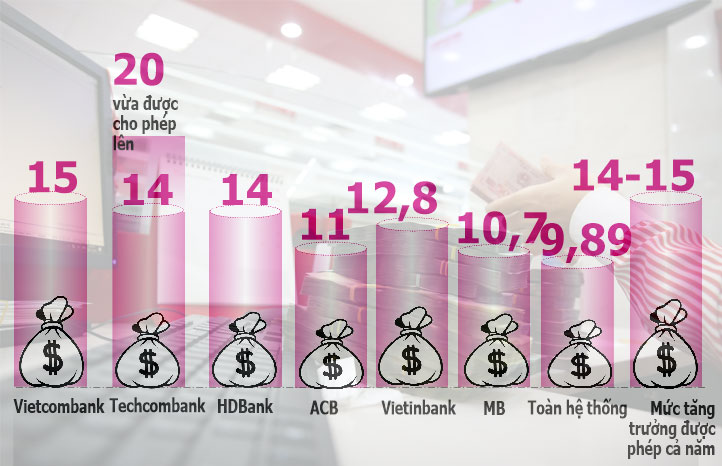

Chẳng hạn, sau 9 tháng Vietcombank đã TTTD 15%, đạt 616.409 tỉ đồng. Đây là tỷ lệ Vietcombank được phép tăng trưởng trong năm nay. Một số NH khác có tốc độ TTTD gần đụng trần như HDBank tăng 14%, ACB tăng 11%, MB tăng 10,7%, Vietinbank tăng 12,8%… Với hạn mức còn lại hạn hẹp, một số NH cho biết đang tập trung nguồn vốn cho vay sản xuất kinh doanh nhiều hơn. Đối với những khoản vay mua bất động sản, ngoài thu nhập trả nợ vay từ lương, các NH còn yêu cầu nguồn thu nhập khác từ hoạt động sản xuất kinh doanh để hạn chế bớt.

Trong bối cảnh đó, để có hạn mức cho vay trong những tháng cuối năm, NH đang phải cơ cấu thu hồi lại các khoản nợ có liên quan đến bất động sản để cho khách hàng sản xuất kinh doanh vay. Phó tổng giám đốc một NH cổ phần có trụ sở tại TP.HCM cho biết, đơn vị này phải “hy sinh” những khách hàng có khoản vay lớn để ưu tiên cho nhiều khách hàng vay nhỏ vì đã đụng trần tín dụng cách đây 2 tháng. Ban giám đốc phải theo dõi dư nợ cho vay hằng ngày trên toàn hệ thống để đảm bảo không vượt quá mức 15% đã được phê duyệt từ đầu năm. "Nhìn tốc độ TTTD 15% thấy lớn chứ tính ra con số chỉ vào khoảng 6.000 - 7.000 tỉ đồng. Trong khi đó, chỉ cần mức tăng 1% của một NH lớn như số dư nợ cho vay 600.000 tỉ đồng thì cũng bằng mức tăng lên đến 15% của các NH nhỏ", vị này nói và cho biết cũng đang xin NHNN tăng thêm tỷ lệ TTTD để có thể cho vay trong những tháng cuối năm.

Dù đã đụng tỷ lệ TTTD cho phép nhưng ông Nghiêm Xuân Thành, Chủ tịch HĐQT Vietcombank, cho biết NH chủ động không đề nghị nới room. Quan trọng là chủ động rà soát và cơ cấu lại các khoản nợ từ vài tháng nay để đảm bảo hoạt động kinh doanh hiệu quả.

Tăng trưởng tín dụng một số ngân hàng đã gần chạm trần (đơn vị:%, đến tháng 10.2018)

Ảnh: Ngọc Dương - Đồ họa: Đông Xuân

|

Cần điều hành linh hoạt

Việc NHNN phân bổ chỉ tiêu TTTD hằng năm đối với các NH, nhằm đảm bảo tốc độ TTTD chung của toàn ngành, từ đó đạt được chỉ tiêu tăng trưởng kinh tế GDP 6,7%, kiểm soát lạm phát ở mức 4% trong năm 2018 là giải pháp tích cực. Tuy nhiên, kết thúc quý 3 của năm, một số NH cạn hạn mức tín dụng được phép tăng trưởng, nhưng cũng có NH rơi vào tình trạng tăng trưởng rất chậm. Thông thường nhu cầu vay vốn của khách hàng vào những tháng cuối năm rất cao nên những NH cạn room tín dụng sẽ phải “đau đầu” cơ cấu lại nợ. NHNN nên linh động điều chỉnh tỷ lệ TTTD ở một số NH cho hợp lý.

“Bên cạnh việc tăng room tín dụng, NHNN cũng nên thực hiện hút tiền qua thị trường mở, phát hành trái phiếu chính phủ để có thể kiểm soát lạm phát trong thời gian tới.

Trong khi đó, chuyên gia tài chính Đinh Tuấn Minh nhận định, hiện NHNN đang thúc đẩy các NH áp dụng phương pháp quản trị vốn và rủi ro theo chuẩn Basel II của thế giới. Vì vậy, nên tiến tới để các NH tự kiểm soát hoạt động của mình và tuân thủ đúng các quy định về cho vay. “Việc kiểm soát cung tiền ra nền kinh tế cần dựa trên các công cụ gián tiếp thông qua thị trường mở hay các chính sách về lãi suất tái chiết khấu, tỷ lệ dự trữ bắt buộc... Khi đó tất cả NH đều chịu sự quản lý bằng các chính sách chung của Chính phủ”, ông Minh nói.

|

Theo báo cáo của NHNN gửi Quốc hội mới đây, tính đến đầu tháng 10, tăng trưởng tín dụng của toàn hệ thống ở mức 9,89% so với cuối năm ngoái, thấp hơn khá nhiều so với mức tăng của cùng kỳ năm trước là 11,73%. Nếu so với chỉ tiêu kế hoạch TTTD cả năm 2018 mà NHNN đưa ra là 17% thì dư địa tăng trưởng chung vẫn còn nhiều.

Trước đó, từ tháng 8, NHNN đã ra chỉ thị tiếp tục chỉ đạo các đơn vị kiểm soát chặt chẽ tốc độ tăng trưởng và chất lượng tín dụng của toàn hệ thống cũng như từng tổ chức tín dụng theo đúng mục tiêu, định hướng đề ra; không xem xét, điều chỉnh tăng chỉ tiêu TTTD (trừ trường hợp đặc biệt, như một số NH thương mại tham gia tái cơ cấu trong năm 2018 đối với các tổ chức tín dụng yếu kém). Tập trung tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên... Thế nhưng với nhu cầu vay vốn cuối năm của nền kinh tế thì các chuyên gia đều cho rằng có thể sẽ phải điều chỉnh lại chỉ tiêu cho một số NH là điều cần thiết.

|

Bình luận (0)