Dự thảo mới của Ngân hàng Nhà nước được đánh giá là thêm "lá chắn" cho ví điện tử.

Lo ngại tính bảo mật

Dự thảo sửa đổi, bổ sung Thông tư số 39/2014 của Ngân hàng Nhà nước (NHNN) hướng dẫn về dịch vụ trung gian thanh toán, trong đó có quy định khá chi tiết về những hoạt động ví điện tử (VĐT). Cụ thể, việc nạp tiền vào VĐT phải thực hiện thông qua tài khoản thanh toán hoặc thẻ ghi nợ của khách hàng (chủ VĐT) tại ngân hàng (NH) hoặc thông qua việc nhận tiền từ VĐT khác trong cùng hệ thống. Điểm mới của dự thảo là quy định tổng hạn mức giao dịch của một VĐT cá nhân bao gồm giao dịch chuyển tiền giữa các ví và giao dịch thanh toán cho các hàng hóa, dịch vụ hợp pháp tối đa là

20 triệu đồng/ngày, 100 triệu đồng/tháng. Tổng hạn mức giao dịch của một VĐT của tổ chức tối đa là 100 triệu đồng/ngày và 500 triệu đồng/tháng.

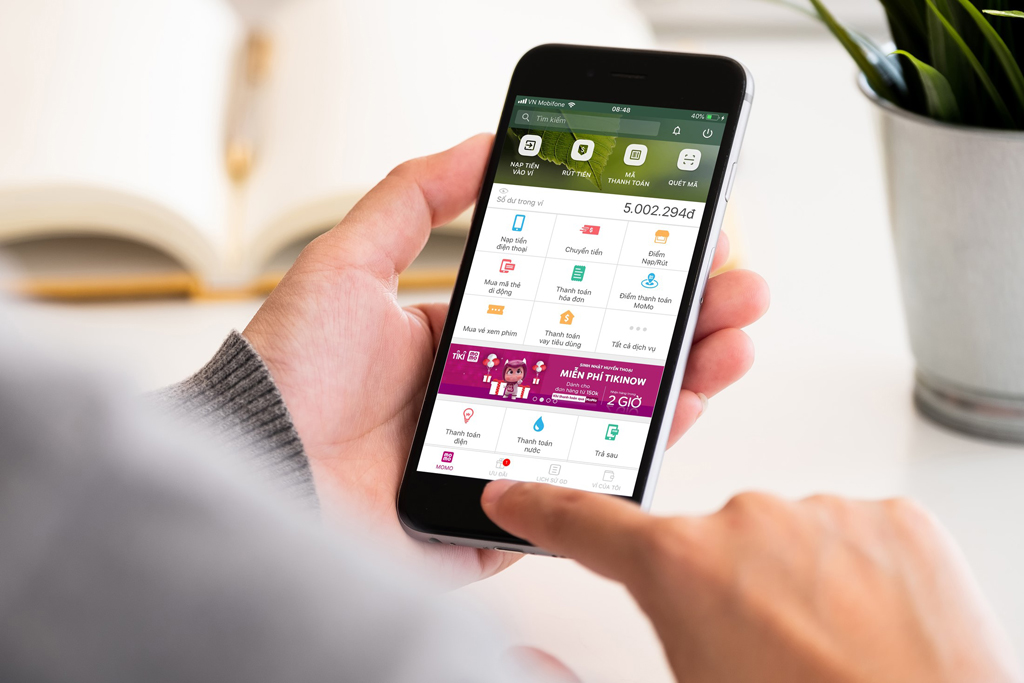

Cả nước hiện có 23 loại VĐT của 26 công ty trung gian thanh toán do NHNN cấp phép, như ví MoMo, ZaloPay (của VNG), VCB Pay (Vietcombank), YOLO (của VPBank), Sacombank Pay, QuickPay (TPBank) hay Ví Việt (LienVietPostBank), Moca... Mỗi loại VĐT đi theo phân khúc khác nhau. Ví dụ MoMo tập trung vào các điểm bán hàng hóa, dịch vụ; Moca liên kết với ứng dụng Grab thanh toán cước xe... Theo NHNN, số món thanh toán qua VĐT quý 3/2018 tăng 21% so với cùng kỳ năm 2017, giá trị thanh toán qua các loại VĐT tăng 161%.

tin liên quan

Ví điện tử MoMo chính thức thanh toán điện tử cho hành chính công TP.Đà NẵngThế nhưng lúc này, tiền trên tài khoản NH bị trừ liên tục mà VĐT vẫn không vào đồng nào. Chị Mai Hà cho hay: “Bực nhất là không biết báo cho đơn vị nào, NH hay công ty VĐT để giải quyết. Sự việc diễn ra từ trưa nhưng đến khuya tiền mới vào được ví do nhờ người quen can thiệp”. Chị N.H (Q.3, TP.HCM) sử dụng VĐT Momo lại lo lắng về tính bảo mật bởi khi hết tiền trong ví, chị N.H lựa chọn thanh toán khác, ngay tức thì tài khoản NH của chị (đã được kết nối trước đó) tự động chuyển tiền vào ví mà không yêu cầu mật khẩu. Với hàng loạt vụ tiền bốc hơi trong tài khoản NH trong thời gian qua, chị H. và nhiều khách hàng lo ngại về tính bảo mật của ví, nhất là khi liên kết với tài khoản các nhà băng.

Hạn mức cho ví quá thấp

Theo quy định, khi khách hàng muốn nạp tiền vào VĐT phải liên kết với tài khoản NH bằng cách cung cấp các thông tin về tài khoản NH đó, có nhà băng yêu cầu chụp cả giấy chứng minh nhân dân 2 mặt. Đây được coi là một "lá chắn" tài chính cho khách hàng thay vì nạp thẳng tiền vào ví như hiện nay. Thế nhưng quy định này sẽ làm hạn chế việc mở rộng người sử dụng ví bởi dân số có tài khoản NH hiện nay chỉ khoảng 30%, đặc biệt vùng nông thôn còn thấp hơn. Tuy nhiên TS Nguyễn Trí Hiếu, cố vấn NH TMCP Quốc Dân (NCB) cho rằng, nếu không có sự liên kết qua tài khoản NH thì việc chống rửa tiền, chống tham nhũng sẽ khó, do đó cần thiết phải có sự liên kết này.

Riêng quy định hạn mức giao dịch cho VĐT để tăng tính bảo mật, theo ông Nguyễn Trí Hiếu, không phải là giải pháp. Các công ty cung cấp VĐT cần đầu tư hơn nữa vào công nghệ thông tin, tăng cường các lớp bảo mật để ngăn chặn tấn công của kẻ gian. Một VĐT cần thiết phải có 2 lớp bảo mật, 1 lớp vào ví và 1 lớp bảo mật OTP thứ 2 khi thực hiện thanh toán, chuyển khoản tiền. Ông Hiếu kiến nghị cần tăng hạn mức giao dịch lên gấp đôi so với mức dự thảo đưa ra, cụ thể cá nhân lên 50 triệu đồng/ngày, 200 triệu đồng/tháng; công ty lên 200 triệu đồng/ngày, 1 tỉ đồng/tháng.

Ngược lại, theo TS Bùi Quang Tín, phụ trách Phòng Tư vấn tuyển sinh và phát triển thương hiệu Trường đại học Ngân hàng TP.HCM, hạn mức giao dịch VĐT đưa ra khá xa so với thực tế ví dùng cho các giao dịch nhỏ lẻ. Quy định hạn mức giao dịch không quan trọng bằng tính bảo mật của VĐT như thế nào. Đây là vấn đề mà khách hàng sử dụng ví thời gian qua khá quan tâm. Khi các NH tăng cường đầu tư bảo mật công nghệ thông tin thì việc kết nối VĐT với tài khoản NH được xem như là “lá chắn” thứ 2 cho VĐT.

Bình luận (0)