Theo CNN, cách đây một thập niên, Warren Buffett cược 1 triệu USD rằng trong 10 năm, việc đầu tư vào một quỹ đầu tư theo chỉ số (index fund) sẽ giúp một người giàu có hơn so với việc đổ tiền vào các quỹ đầu tư phòng hộ, vốn có nhà quản lý quỹ tự tay chọn cổ phiếu.

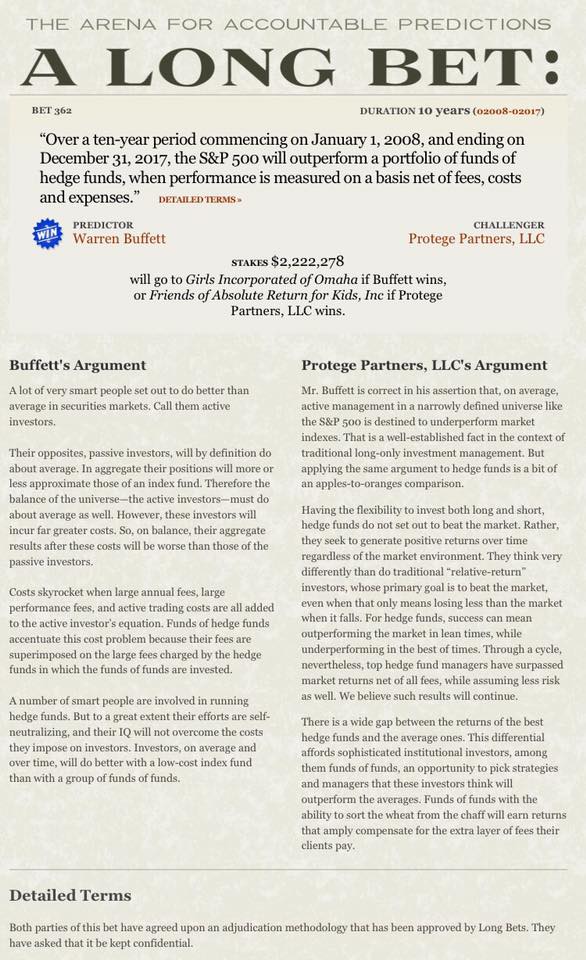

Ông Buffett khi cược chọn S&P 500. Trong khi đó, hãng Protege Partners cược điều ngược lại với ông thì chọn 5 quỹ phòng hộ giấu tên. Trong 10 năm, S&P 500 tăng 125,8% trong khi năm quỹ phòng hộ trên trung bình tăng khoảng 36%.

Ông Buffett cho biết ban đầu, các quỹ phòng hộ khởi động tốt khi tăng cao hơn chỉ số S&P 500 trong năm 2008, song sau đó, mọi thứ khác hẳn. S&P 500 thể hiện tốt hơn các quỹ trên trong 9 năm liền sau.

Qua khoản cược này, ông Buffett lưu ý vài điều về đầu tư. Ông viết: “Kiếm tiền trên thị trường chứng khoán không đòi hỏi trí thông minh tuyệt vời, bằng cấp về kinh tế hay quen thuộc với Phố Wall. Những gì nhà đầu tư cần là khả năng loại bỏ sự sợ hãi và nhiệt tình của đám đông, tập trung vào một vài nguyên tắc cơ bản đơn giản. Chỉ ra các quyết định lớn, dễ dàng và tránh né hoạt động trên sàn chứng khoán”.

Chi tiết khoản cược của Warren Buffett và hãng Protege Partners

|

Đây là nền tảng triết lý đầu tư của Buffett. Ông cho hay đây là điểm khiến ông chấp nhận cược ngay từ đầu. Một lý do khác để ông cược chính là để hỗ trợ chương trình lãnh đạo dành cho các em gái nhỏ ở quê nhà Omaha của ông. Tỉ phú đầu tư quyên góp 2,2 triệu USD cho chương trình này sau khi thắng cược.

Ông Buffett nói rằng các quỹ đầu tư phòng hộ chủ động tính phí quá cao, trong khi các quỹ đầu tư thụ động theo chỉ số tính phí thấp hơn và tăng cao hơn trong dài hạn. Ông giải thích: “Tôi nhấn mạnh rằng không có gì sai trong diễn biến thị trường chứng khoán 10 năm qua. S&P 500 thể hiện đúng như ông dự đoán, và kiếm tiền lẽ ra nên là điều dễ dàng với các nhà đầu tư quỹ phòng hộ. Dù vậy, nhiều nhà đầu tư vẫn trải qua một thập niên lỗ. Quỹ có khi thể hiện tốt, có khi không, song phí thì chẳng bao giờ hạ”.

Ông Buffett cũng ghi nhận một bài học rút ra được trong 10 năm. Khi bắt đầu cược, Buffett và Protege Partners mua khoảng 300.000 USD giá trị trái phiếu kho bạc Mỹ, vốn được xem là khoản đầu tư an toàn. Họ cho rằng trái phiếu sẽ tăng đến khoảng 1 triệu USD sau 10 năm, và người thắng cược sẽ lấy khoản tiền trên đi làm từ thiện.

Dù vậy, trái phiếu thể hiện rất tệ. Năm 2012, hai bên bán trái phiếu Mỹ và dùng tiền này để mua cổ phiếu hạng B của Berkshire Hathaway. Sau 10 năm, số cổ phiếu trên trị giá 2.222.279 USD, hơn 1,2 triệu USD so với số tiền họ kỳ vọng kiếm được từ trái phiếu. Ông kết luận rằng trái phiếu dài hạn được xem là không có rủi ro nhưng cuối cùng lại rủi ro hơn cả cổ phiếu thông thường.

Bình luận (0)