Cắt giảm, giãn bậc thuế

Đối với mức giảm trừ gia cảnh (GTGC), tờ trình dự thảo thừa nhận mức hiện hành được áp dụng từ năm 2020 đến nay nên cũng cần thiết phải rà soát, đánh giá lại để đề xuất phương án sửa đổi, bổ sung phù hợp với các điều kiện mới. Hiện nay, mức GTGC cho người nộp thuế thu nhập cá nhân (TNCN) là 11 triệu đồng/tháng, người phụ thuộc là 4,4 triệu đồng/tháng. "Mức GTGC cụ thể cần được nghiên cứu, tính toán một cách kỹ lưỡng, đảm bảo cho phù hợp với sự biến động của giá cả cũng như sự gia tăng mức sống dân cư trong giai đoạn vừa qua, cũng như dự báo cho thời gian tới đây, đồng thời không làm giảm vai trò của chính sách thuế TNCN trong hệ thống thuế", dự thảo viết.

Bộ Tài chính đang đề nghị xây dựng dự án luật Thuế TNCN (thay thế)

ẢNH: ĐÀO NGỌC THẠCH

Theo dự thảo, thời gian qua có ý kiến cho rằng cần nghiên cứu cho phép người nộp thuế được trừ một số khoản chi trong năm ở mức độ phù hợp như các khoản chi phí về y tế, giáo dục trước khi tính thuế. Qua nghiên cứu kinh nghiệm các nước cho thấy, hầu hết pháp luật thuế TNCN của các nước đều có quy định về việc giảm trừ theo các hình thức và cách thức khác nhau. Về phân loại, các nước thường chia thành ba nhóm sau: giảm trừ chung cho cá nhân người nộp thuế; các khoản giảm trừ cho người phụ thuộc, như giảm trừ cho con, cho vợ hoặc chồng, cho bố, mẹ...; và các khoản giảm trừ có tính chất đặc thù (ví dụ, giảm trừ cho chi phí y tế, giáo dục…).

Đối với các khoản giảm trừ đặc thù, đây là các khoản giảm trừ mà người nộp thuế được hưởng khi đáp ứng được một số tiêu chí nhất định, ví dụ như chi tiêu cho các khoản mà nhà nước khuyến khích (như cho y tế, giáo dục…). Theo đó, phạm vi các khoản giảm trừ này ở các nước cũng rất đa dạng. Có quốc gia cho phép giảm trừ các khoản đóng bảo hiểm xã hội, bảo hiểm y tế... để khuyến khích người dân tham gia các dịch vụ này; có nước cho phép giảm trừ các khoản chi phí về y tế, chi phí giáo dục của con hoặc có quốc gia cho phép giảm trừ đối với các khoản lãi tiền vay mua nhà trả góp... (Thái Lan, Malaysia, Hàn Quốc, Indonesia...).

Ngoài ra, biểu thuế hiện hành chưa hợp lý, quá nhiều bậc, giãn cách giữa các bậc quá hẹp dễ dẫn đến nhảy bậc thuế khi tổng hợp thu nhập vào cuối năm làm tăng số thuế phải nộp, số lượng phải quyết toán thuế tăng một cách không cần thiết trong khi số thuế phải nộp thêm không nhiều. Bộ Tài chính đề xuất cắt giảm từ 7 bậc (hiện nay là 5%, 10%, 15%, 20%, 25%, 30% và 35%) xuống mức phù hợp; cùng với đó xem xét nới rộng khoảng cách thu nhập trong các bậc thuế, đảm bảo điều tiết ở mức cao hơn vào những người có thu nhập ở bậc thuế cao. "Thực hiện theo hướng này sẽ góp phần đơn giản hóa, giảm số bậc thuế nhằm tạo thuận lợi cho công tác kê khai, nộp thuế của người nộp thuế", dự thảo tờ trình của Bộ Tài chính đề xuất.

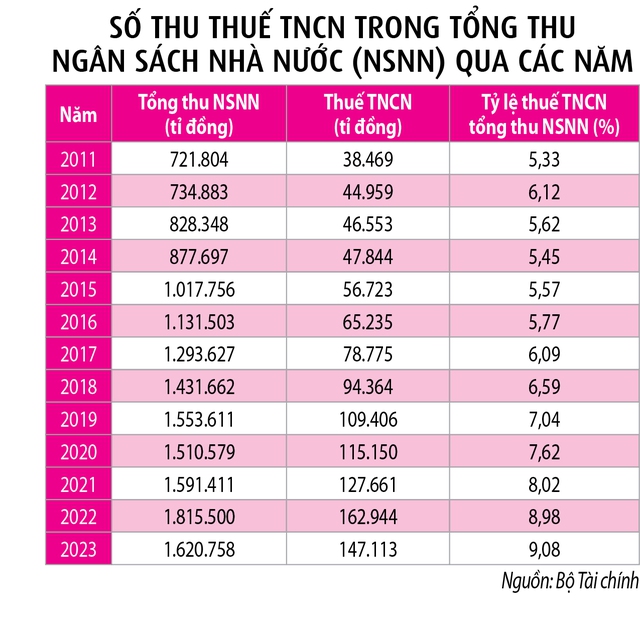

Nên giảm xuống còn 4 bậc

Theo số liệu đánh giá thực hiện luật thuế TNCN, số thu thuế TNCN năm 2023 cao gấp 3,8 lần so với năm 2011. Trong vòng 12 năm, tỷ trọng thuế TNCN trong tổng thu ngân sách nhà nước chiếm 5,33% tăng lên 9,08%. Số thu tăng cao nhưng ngưỡng thuế không thay đổi khiến người nộp thuế bức xúc. Rất nhiều chuyên gia kinh tế, đại biểu Quốc hội kiến nghị sửa đổi nhanh chóng cho phù hợp với bối cảnh hiện nay.

Thế nhưng theo luật sư (LS) Trần Xoa, Giám đốc Công ty luật Minh Đăng Quang, với lộ trình đưa ra thì có khi đến năm 2027 luật thuế TNCN sửa đổi toàn diện mới có hiệu lực. Nghĩa là còn đến mấy năm nữa, các quy định bất cập mới được sửa đổi. Trong khi vấn đề này đã gây bức xúc trong dư luận thời gian qua mà nguyên nhân xuất phát từ quy định chỉ số CPI tăng 20% mới điều chỉnh mức GTGC. "Trong những điểm chính thay đổi mức GTGC chưa thấy đề cập đến căn cứ điều chỉnh này. Theo tôi, nên lấy lương tối thiểu vùng làm căn cứ điều chỉnh mức GTGC. Cụ thể là 4 lần tháng lương tối thiểu vùng", ông Xoa đề xuất.

Phân tích sâu thêm, LS Trần Xoa dẫn dự thảo tờ trình đề cập một điểm mới, đó là các khoản giảm trừ đặc thù liên quan đến giáo dục, y tế trước khi tính thuế. "Những chi phí này nên được đưa vào giảm trừ. Bởi hiện nay, học phí con của người nước ngoài được giảm trừ thì người trong nước cũng nên được xem xét", ông Xoa nói. Đối với một số điểm điều chỉnh như giảm 7 bậc thuế suất đối với biểu thuế lũy tiến từng phần dành cho người làm công ăn lương, ông Xoa kiến nghị nên giảm xuống 4 bậc cho dễ thực hiện; đồng thời cũng tăng mức giãn cách giữa các bậc. Cụ thể thu nhập tính thuế đến 20 triệu đồng/tháng có thuế suất là 5%; từ 20 - 40 triệu đồng/tháng có thuế suất 10%; từ 40 - 80 triệu đồng/tháng có thuế suất 20% và trên 80 triệu đồng/tháng có thuế suất 30%. Ban soạn thảo luật nên bỏ mức thuế suất 35% để đồng bộ với mức thuế suất thuế thu nhập doanh nghiệp đang có xu hướng giảm.

Tương tự, ông Nguyễn Ngọc Tú, giảng viên Trường ĐH Công nghệ và kinh doanh Hà Nội, cho rằng nếu làm đúng theo lộ trình thì mất 2 - 3 năm nữa những quy định về thuế mới được sửa. Để tạo bước đệm trong 2 - 3 năm này, cơ quan chức năng có thể xem xét tăng mức GTGC, còn nếu khó quá thì giảm thuế TNCN 30% để chờ luật mới. Để nhanh thì Ủy ban Thường vụ Quốc hội có nghị quyết. Còn về lâu dài, để luật sửa đổi thành công thì cần lưu ý biểu thuế, bậc thuế, mức GTGC, chi phí được khấu trừ, hoàn thuế. Trong đó, bậc thuế 7 bậc rút xuống còn 5 bậc, còn 5% - 10% - 15% -20% và 25%. Mức thu nhập trên 80 triệu đồng/tháng chịu thuế suất 35% thì có thể tăng lên thu nhập từ 150 - 160 triệu đồng/tháng, vì mức 80 triệu đồng/tháng đã được đưa ra cách đây hơn chục năm. Khi thực hiện sửa toàn diện luật thuế thì đưa về bản chất của nó là thuế thu nhập, tức doanh thu trừ đi chi phí, thu nhập còn lại mới tính thuế.

"Luật thuế cũng nên bỏ quy định CPI tăng 20% mới tăng mức GTGC. Đây là điểm nghẽn gây bất cập cho sắc thuế này thời gian qua. Thay vì vậy, quy định căn cứ vào lương tối thiểu vùng, từ đó mức GTGC sẽ trượt theo lương khi có sự điều chỉnh lương mà không cần phải xin điều chỉnh tăng lên. Điều này không những không lạm thu mà còn tránh thất thu. Cũng nên cho trừ đi các chi phí như mua nhà lần đầu, tiền lãi vay mua nhà, tiền học, y tế… của người nộp thuế và con cái… Ngoài ra, việc thực hiện hoàn thuế tự động cũng một phần tránh cho người nộp thuế bị lạm thu khi số thuế hoàn ít nên ngại không đi làm thủ tục", ông Nguyễn Ngọc Tú đề xuất.

Dự thảo tờ trình đề cập mức 100 triệu đồng/năm để xác định cá nhân không thuộc diện nộp thuế TNCN là không phù hợp, cá nhân kinh doanh nộp thuế theo tỷ lệ trên doanh thu không được GTGC. Cần sửa đổi để phù hợp với sự biến động của giá cả, thống nhất với ngưỡng doanh thu chịu thuế giá trị gia tăng của cá nhân kinh doanh đang được đề xuất sửa đổi (tại dự án luật Thuế giá trị gia tăng (sửa đổi) đang trình Quốc hội).

Thay đổi mức thuế suất đối với bất động sản

Dự thảo tờ trình cũng đề cập đến việc thay đổi mức thuế suất đối với bất động sản (BĐS) để có mức độ điều tiết hợp lý, tránh tình trạng đầu cơ, bong bóng BĐS, có thể nghiên cứu để thực hiện thu thuế đối với TNCN từ chuyển nhượng BĐS theo thời gian nắm giữ như kinh nghiệm của một số nước. Một số nước còn áp dụng thuế đối với lợi nhuận thu được từ giao dịch BĐS phù hợp với tần suất giao dịch, thời gian mua, bán lại BĐS. Nếu thời gian này diễn ra càng nhanh thì thuế suất càng cao, diễn ra chậm hơn thì thuế suất thấp hơn.

Bình luận (0)